Sono quasi due mesi che le importazioni di greggio via mare dalla Russia verso l’Unione Europea si sono ufficialmente interrotte (con l'eccezione della Bulgaria), mentre mancano pochi giorni all'entrata in vigore dell’embargo sulle importazioni di prodotti petroliferi. Il sistema di sanzioni limita anche l'uso di navi, assicurazioni e altri servizi dell'UE legati alle esportazioni di petrolio russo a terzi. I paesi del G-7 e altri partner stanno implementando simili misure.

Questo significa che i flussi petroliferi russi si stanno arrestando? La risposta è generalmente "no". Ma proviamo a capire cosa succede partendo dal petrolio greggio, a due mesi di distanza dall’entrata a pieno regime delle sanzioni. Secondo i dati Vortexa, mentre a dicembre le esportazioni marittime di greggio russo sono temporaneamente diminuite di 500.000 bbl/g o del 15%, a gennaio hanno ripreso ad aumentare e dovrebbero chiudere il mese in rialzo rispetto al dato di novembre (quindi antecedente all’embargo).

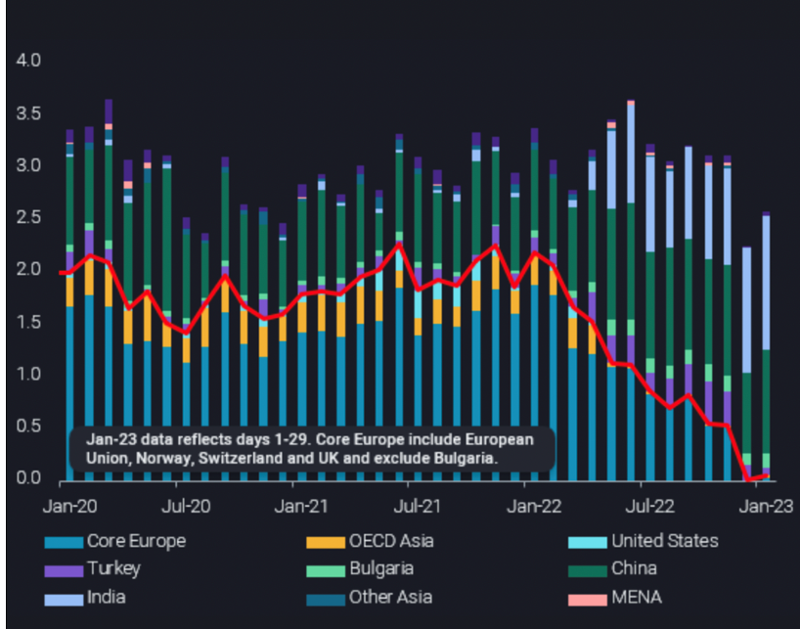

Importazioni di greggio dalla Russia (mil. bbl/g)

Fonte: Vortexa

Negli ultimi due mesi, l’India è diventata il più grande acquirente di greggio russo trasportato via mare, per un volume compreso tra 1,2 e 1,3 milioni bbl/g. La Cina ha temporaneamente esitato a dicembre, ma i flussi sono tornati su 1,1 milioni di bbl/g a gennaio. Circa 200.000 bbl/g arriveranno presso altre coste, in primis quelle turche. A titolo di confronto, nel 2021, meno del 30% del greggio russo trasportato via mare è stato trasferito in Cina, India e Turchia, circa un 13% (o 400.000 bbl/g) è sbarcato in Giappone, Corea del Sud e Stati Uniti e la parte rimanente, la fetta più grossa, è stata inviata ai paesi dell'UE.

Il cambio di destinazione è una delle principali novità che stanno interessando la catena logistica e oggi la maggior parte delle spedizioni è gestita da operatori con sede in Russia, India, Cina e Medio Oriente e nel caso di questi ultimi tre paesi, si tratta spesso di new player. Prima erano le major occidentali e le aziende europee ad averne la gestione.

In secondo luogo, dato il cambiamento di rotta, i viaggi sono molto più lunghi in termini di distanze percorse e di tempo impiegato. Il che richiede una capacità della nave adeguata a trasportare una quantità di greggio nettamente superiore a quella che veniva inviata in Europa, che non sempre al momento della partenza, è completamente venduta. Pertanto, nel gestire questi nuovi scambi, la Russia si trova davanti a una duplice criticità: mancanza di acquirenti e carenza di nave idonee al trasporto su lunga distanza.

Pertanto, e qui risiede la terza novità, per sopperire al problema della mancanza di imbarcazioni e in parte, anche per mascherare l'origine del greggio, stanno diventando molto più frequenti i trasferimenti da nave a nave. Più del 20% delle esportazioni di greggio russo attraverso l'Europa vengono attualmente trasferite da navi feeder di piccole dimensioni alle superpetroliere VLCC, per lo più al largo di Ceuta nel Mediterraneo occidentale o nell'area di Kalamata al largo della Grecia.

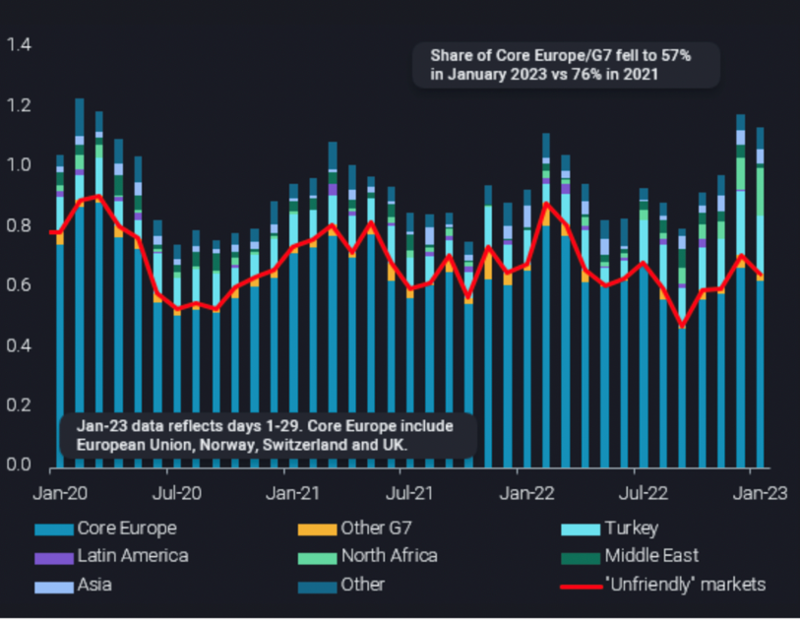

In questo momento, molti analisti di mercato sono preoccupati dal caos che potrebbe derivare dall’export russo di prodotti petroliferi, e in particolare di diesel e che complicherebbe decisamente il quadro rispetto a quanto registratosi con il greggio. In modo similare a quanto accaduto con le petroliere per il trasporto di greggio, nuovi attori nel mercato hanno reso disponibili una flotta consistente di navi per il trasporto di prodotti raffinati. Nell’ultimo caso, risulta ulteriormente più facile il passaggio dai vascelli di classe MR (medium range) ai più grandi LR1 e LR2 (large range). Inoltre, si assisterebbe da un lato, a una ridefinizione dei flussi, con i paesi del Nord Africa attivi ad importare volumi maggiori di diesel russo, ma dall’altro, alla necessità di riallocare su nuovi mercati e nel più breve tempo possibile altri 600.000 bbl/g.

Africa e Medio Oriente, ad oggi importatori complessivamente di 200.000 bbl/g di prodotti russi, potrebbero fungere da mercati alternativi e ricevere fino a 1,5 mil. bbl/g di provenienza russa, permettendo così ai loro vecchi fornitori, soprattutto i paesi asiatici e alcuni mediorientali, di dirottare i loro carichi verso l’Europa.

Così facendo il numero di navi richieste per sostenere queste catene logistiche potrebbe essere limitato e la domanda d’importazione europea potrebbe essere comunque soddisfatta, come già dimostrato dal caso dell’embargo al greggio russo.

Importazioni di diesel dalla Russia (mil. bbl/g)

Fonte: Vortexa

Tutto questo significa che le sanzioni sono inefficaci e che stanno soltanto facendo aumentare i costi logistici? Sicuramente i buyer europei sono costretti al pagamento di alcuni dollari in più per singolo barile di greggio e prodotti non russi, ma nella maggior parte dei casi si parla di rincari ad una sola cifra. Ma per la Russia, le conseguenze potrebbero essere peggiori, in quanto per vendere il proprio petrolio è costretta ad accettare uno sconto su greggio e prodotti che si aggira sui 30 dollari al barile. Uno sconto che pare debba essere sempre più consistente. Una dinamica che spinge Mosca ad assicurarsi ulteriori ricavi. Il fatto che le quotazioni di diesel siano attorno ai 140 dollari al barile fa sì che il paese massimizzi gli sforzi per mantenere gli attuali flussi di prodotto in circolazione e venderli sui mercati internazionali. Anche considerando un possibile sconto di 40 dollari al barile, la Russia incamererebbe circa il doppio dalla vendita di diesel rispetto a un barile di greggio. Una strategia che quanto meno ha il vantaggio di aiutare i mercati a stabilizzarsi, assicurando sufficienti approvvigionamenti e contribuire anche ad abbassare i prezzi del diesel per gli utenti finali.

Questa analisi di mercato è fornita per gentile concessione della società di analisi energetica Vortexa e scritta dal loro capo economista David Wech.

La traduzione in italiano è stata curata dalla redazione di RiEnergia. La versione inglese di questo articolo è disponibile qui