Chi verrebbe maggiormente danneggiato da un possibile embargo petrolifero verso la Russia? Le finanze dei paesi consumatori o più quelle dello stato russo? Tre dati aiutano a inquadrare bene il problema. Il prezzo del Brent, che risponde in parte alle dinamiche della domanda globale di petrolio, si è portato dagli 87 doll/bbl di gennaio ai circa 115 doll/bbl attuali. Nello stesso periodo, le quotazioni del diesel CIF Med sono passate da quasi 100 doll/bbl a circa 150. Il differenziale medio del mese di maggio sul Brent dovrebbe attestarsi, quindi, su +35 doll/bbl vs i 13 di inizio anno. Ciò significa che c’è carenza di prodotti raffinati sul mercato e, di conseguenza, i margini di raffinazione sono aumentati. Guardiamo anche al prezzo dell’Ural, il principale greggio russo: essendo di qualità inferiore rispetto al Brent viene venduto a sconto rispetto al greggio europeo, vale a dire ad un prezzo inferiore. Tuttavia, se fino a febbraio il differenziale era di appena 1 doll/bbl, a partire da marzo è arrivato a circa 30 doll/bbl, in quanto il prezzo dell’Ural viaggia sugli 80-85 doll/bbl, sostanzialmente stabile rispetto a gennaio.

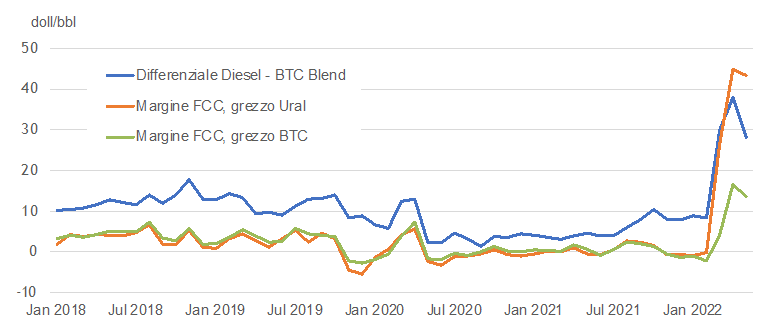

La figura seguente mostra l’impatto dello scenario prezzi sui margini di raffinazione per una raffineria generica dotata di capacità di conversione (FCC- Fluid Catalytic Cracking Unit). I margini sono al netto di tutti i costi variabili, le cui componenti maggiori sono combustibile, elettricità e vapore (quindi l’energia consumata per la lavorazione). Non comprendono il costo delle emissioni di CO2 che al momento per questo tipo di raffineria valgono circa 2 doll/bbl per la quota di lavorazione in eccesso alle emissioni allocate gratuitamente. Dalla recessione del 2008 in poi, questo è stato un tipo di raffineria abbastanza marginale. I margini sono stati di poco superiori allo zero, e spesso insufficienti a coprire i costi fissi. Alcune raffinerie di questo tipo sono state chiuse. Nella congiuntura attuale, invece, il margine ai costi variabili per una raffineria che lavora greggio Azero (BTC Blend - Baku-Tbilisi-Ceyhan) è decisamente più alto, così come il margine sul greggio Ural, superiore rispetto a ogni previsione razionale ipotizzabile a fine 2021.

Margini di raffinazione presso la raffineria di Augusta a costi variabili

Fonte: Elaborazione basata su modelli di proprietà dell’autore

Un prezzo così scontato dell’Ural rispetto al Brent è il risultato della decisione spontanea, da parte di una moltitudine di soggetti, di non acquistare greggio russo. Una parte considerevole del mercato ha già posto in atto un embargo “di fatto” sul greggio russo, il che spiega perchè le sanzioni già attuate da Stati Uniti e Regno Unito abbiano avuto un valore puramente simbolico. Al contrario, un’altra fetta di mercato sta ottenendo margini altissimi continuando a lavorarlo. Infatti, prezzi così scontati stanno consentendo l’invio di volumi aggiuntivi verso l’India e la Cina ed è difficile ipotizzare che un embargo europeo possa ulteriormente deprimere il prezzo dell’Ural (inteso come differenziale sul Brent).

Oltre al greggio, la Russia esporta circa 3 milioni di barili/giorno (mil.bbl/g) di prodotti raffinati e semilavorati. Di questi circa 1 mil.bbl/g è gasolio. Prima del conflitto, l’Europa era il mercato principale sia per il gasolio che per i semilavorati; infatti, negli ultimi 20 anni, il gasolio russo è stato fondamentale per soddisfare la crescita di domanda in Europa. L’importazione netta di distillati medi dell’Europa dal 2005 in poi si è assestata a 0,8-0,9 mil. bbl/g, a cui si aggiunge il fabbisogno netto di Turchia e Nord Africa, che sono estensioni del mercato europeo. Quote incrementali di distillato medio vengono fornite all’Europa da Stati Uniti, Medio Oriente e India, ma grazie all’export russo il mercato europeo era abbastanza bilanciato. Tuttavia, l’import di gasolio russo a prezzi convenienti ha contribuito a determinare la chiusura di molte raffinerie europee, rendendo di fatto la dipendenza dalla Russia strutturale. Come per il gas, Mosca è stata considerata un fornitore affidabile.

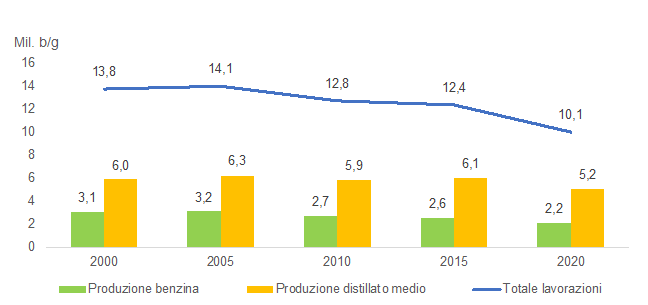

La prossima figura mostra come la lavorazione delle raffinerie dell’Unione Europea si sia ridotta di 1,7 mil. bbl/g tra il 2005 ed il 2015. Entrambi gli anni sono stati caratterizzati da buoni margini, per cui la differenza di lavorazione è attribuibile alla riduzione di capacità. La resa in distillato medio (diesel, gasolio e jet fuel) è aumentata dal 43% registrato nel 2000 al 50% attuale. Questo incremento è il risultato di grossi investimenti, soprattutto in Spagna. Tuttavia, a causa delle chiusure, la produzione di distillato medio è rimasta nell’intorno dei 6 mil. bbl/g. Negli ultimi due anni, sono stati chiusi altri 600.000 barili giorno di capacità, mentre la domanda in Europa è tornata vicina ai livelli del 2019.

Lavorazioni e rese della raffinazione EU

Fonte: Elaborazione autore su dati IEA

Per sostituire il gasolio russo, le raffinerie europee dovrebbero portare la resa in distillato medio al 60%. Il che è tecnicamente impossibile nel breve termine. Secondo dati recentissimi relativi al gruppo UE-16 (i principali paesi europei), che detiene circa l’80% della capacità di raffinazione europea, le lavorazioni del mese di aprile 2022 sono state l’8% più alte rispetto alla media del 2021 ma il 7% più basse rispetto alla media 2015. Sempre guardando ad aprile, la produzione di distillato medio è stata inferiore al 2015 di 400.000 bbl/g. Visto che i margini attuali supportano livelli di utilizzo molto alti, il gap sul 2015 è attribuibile alle chiusure.

Nel lungo termine, le necessità di proseguire con il percorso di transizione energetica porterà a riduzioni ulteriori della capacità di raffinazione anche se sembra probabile che, senza il gasolio russo, il numero di chiusure sarà inferiore rispetto a quello che si poteva ipotizzare fino a pochi mesi fa. Una parte del deficit di gasolio verrebbe riassorbito ritardando la razionalizzazione ed aumentando le lavorazioni, ma ciò porterebbe anche ad un aumento del surplus di benzina, che adesso è circa 1 mil. bbl/g.

Secondo alcune stime, in aprile la produzione di greggio russo è scesa di 900,000 bbl/g, mentre l’esportazione di greggio è aumentata di 600,000 bbl/g. Questo farebbe pensare ad una forte contrazione dell’attività di raffinazione in Russia. Secondo altre fonti, la riduzione delle lavorazioni è stata pari a 500.000 bbl/g a fronte di una contrazione molto contenuta dell’export di prodotti: -200.000 bbl/g, di cui la metà riguarda il gasolio. Non tutti questi dati sono coerenti tra di loro, ma non è da escludere che l’esportazione di prodotto dalla Russia possa ridursi ulteriormente nei prossimi mesi.

Al di là della precisione dei dati e basandosi sul mese di aprile, sembra che né l’export di greggio né quello di prodotti sia cambiato in modo tale da spiegare l’aumento dei margini illustrato nella prima figura. Molti differenziali di prezzo sono a livelli che, in una congiuntura diversa, sarebbero considerati impossibili o irrazionali. È evidente che il mercato è in una fase di transizione ed è lontano dall’aver trovato un nuovo equilibrio. In questo momento, molti carichi di grezzo e prodotti sono a mare e non hanno ancora raggiunto le loro nuove destinazioni. Un altro fattore che può aver contribuito agli alti prezzi del gasolio è il fatto che la Cina, dove il mercato è regolamentato, nel 2022 ha ridotto le quote di esportazione di questo carburante. Questa decisione ha sottratto prodotto al mercato asiatico che, in scenari come quello attuale, puo fornire gasolio all’Europa.

La Russia produce 10-11 mil.bbl/g di greggio e ne esporta circa 5. Un embargo potrebbe far scendere sia la produzione che l’esportazione, ma probabilmente in modo parziale. La capacità di sostituirlo esiste già nei paesi OPEC. La sola Arabia Saudita, in questo momento, ha 2,2 mil.bbl/g di capacità inutilizzata e ha dichiarato di voler aumentare la propria capacità di altri 700.000-900.000 bbl/g entro il 2027.

Le raffinerie europee, fino al 2021, lavoravano circa 2,5 mil.bbl/g di greggio russo che dovrebbero sostituire con greggio di qualità equivalente. Il greggio mediorientale, da questo punto di vista, sarebbe un buon sostituto. Tuttavia, ciò presuppone la volontà da parte dei produttori del Medio Oriente di compensare il calo di produzione dalla Russia la quale, con molta probabilità, dirotterebbe la maggioranza del greggio prima destinato all’Europa verso l’Asia. In sostanza, sulla carta è una compensazione fattibile ma implica un riorientamento significativo dei flussi di greggio.

Le difficoltà di sostituzione sono, invece, maggiori per il gasolio. Nel caso in cui l’embargo non riducesse l’esportazione totale ma ne cambiasse solo la destinazione, si tratterebbe di un problema transitorio. Il gasolio russo raggiungerebbe nuovi mercati, spiazzando prodotto che si renderebbe disponibile per l’Europa, contribuendo a un riarrangiamento globale dei flussi. Al contrario, nel caso in cui l’embargo causasse una riduzione dell’esportazione totale, si creerebbe una situazione di tightness sul mercato globale.

Per produrre 1 mil. bbl/g di gasolio servono circa 2 mil. bbl/g di capacità di raffinazione. Fatta eccezione per rimbalzi post-recessione, l’ultima volta che il mondo ha avuto bisogno di un tale aumento di capacità di raffinazione fu nel 2004, all’inizio del boom economico cinese. In quel caso, i margini di raffinazione raggiunsero livelli altissimi e rimasero tali fino alla recessione del 2008. All’epoca, però, il contesto di riferimento era diverso e in quel periodo si costruivano meno raffinerie su scala globale.

Il 2022 dovrebbe, invece, vedere 1 mil.bbl/g di capacità di raffinazione raggiungere la sua capacita operativa in Arabia Saudita e Kuwait, a cui si dovrebbe successivamente aggiungere l’avviamento della raffineria Dangote in Nigeria, possible entro fine anno (650.000 bbl/g). Lato domanda, essendo ancora nella fase di recupero post-pandemia, la crescita della richiesta di distillato medio potrebbe essere superiore a 1 mil.bbl/g, già di per sé un tasso molto elevato. Tuttavia, esiste anche il rischio di una recessione che farebbe evaporare l’aumento del consumo.

La previsione più semplice che si può fare è che non sarà un anno noioso per chi studia lo scenario della raffinazione.