La fine di un anno è sempre occasione di bilanci e questo vale anche per il petrolio. È ciò che abbiamo fatto con l’appena diffuso “Preconsuntivo petrolifero 2019”, che prova a mettere alcuni punti fermi. Nell’anno che si sta per concludere, il petrolio è stato ancora una volta la prima fonte di energia a livello mondiale con una quota del 31%, seguito dal carbone con il 27% e quindi dal gas con il 23%. Le fonti fossili, in pratica, hanno soddisfatto l’81% della domanda totale di energia, che è più meno la stessa percentuale di venti anni fa anche se con una composizione leggermente diversa.

La fonte petrolifera, almeno facendo riferimento ai dati dell’Agenzia internazionale per l’Energia (AIE), in ottica 2030-2040 dovrebbe ancora mantenere questo primato riducendosi in termini di peso percentuale ma aumentando in valore assoluto (+10%). Nel comparto dei trasporti, a quella data, tale fonte peserà ancora per l’82-87% rispetto all’attuale 92%.

Nel 2019, la domanda petrolifera, sebbene sia cresciuta meno del previsto -1 milione barili giorno (mil. bbl/g) rispetto agli 1,2 stimati ad inizio anno-, ha messo a segno un nuovo record superando nel quarto trimestre i 101 mil. bbl/g, quasi esclusivamente grazie ai Paesi non-Ocse trainati dalla Cina e dagli altri Paesi asiatici, che insieme sono stati responsabili del 90% di questo incremento.

Un aumento a cui ha risposto soprattutto la produzione non-Opec, cresciuta di 1,9 mil. bbl/g, a fronte di un calo in quella Opec di 1,7 mil. bbl/g. Tra i primi, protagonisti indiscussi sono stati gli Stati Uniti che con 17 mil. bbl/g hanno stabilito un nuovo primato produttivo, diventando esportatori netti per la prima volta dal 1948. Quanto ai secondi, la riduzione è sostanzialmente dovuta al rispetto degli impegni derivanti dall’accordo “Opec Plus”, cui aderisce anche la Russia, che nel corso del 2019 è stato formalizzato divenendo un Accordo di Cooperazione di lungo termine che, tra l’altro, si vuole proporre anche come argine all’espansione americana.

La vera novità è che in questo anno le dinamiche della domanda e dell’offerta, muovendosi in sintonia, hanno evitato i surplus più o meno consistenti degli ultimi anni e annullato il cuscinetto rappresentato dalle scorte.

Le attese per i prossimi anni sono per un’ulteriore crescita della domanda di petrolio che, stando sempre alle stime dell’AIE, nel 2020 dovrebbe arrivare a superare i 103 mil. bbl/g per toccare i 110 mil. bbl/g nel 2030.

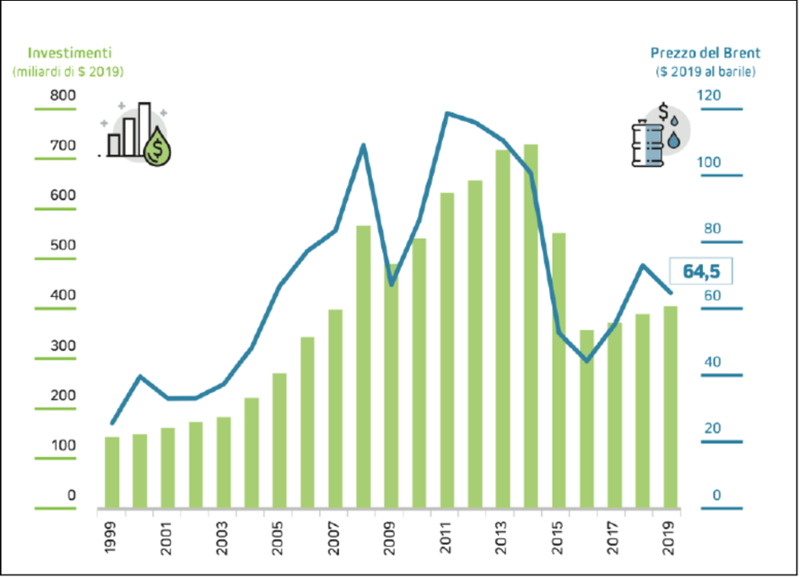

Si tratterà, dunque, di garantire un’offerta in grado di rispondere a questa richiesta, anche se il livello degli investimenti in nuova capacità produttiva segna il passo da qualche anno e ciò, in prospettiva, potrebbe rappresentare un problema. Basti pensare che nel 2019 il volume complessivo degli investimenti in E&P è stato pari a 403 miliardi di euro, circa la metà rispetto a quanto si è investito solo 5 anni fa (fig. 1).

Fig. 1 – Evoluzione degli investimenti in E&P (2009-2019)

Fonte: Institut Francais du Pétrole

Un altro problema è poi rappresentato dalla raffinazione che tenderà a spostarsi sempre più verso Oriente, dove al 2040 si concentrerà per il 39% del totale al fine di rispondere alle esigenze di economie in espansione. In Europa e negli altri Paesi occidentali tenderà invece a ridursi.

In Italia – un Paese che dipende per oltre l’80% dalle fonti estere - la situazione è un po’ diversa. I consumi di energia, negli anni, si sono progressivamente ridotti sia per effetto di una maggiore efficienza negli usi, che per un clima economico non favorevole, cambiando in parte i rapporti di forza tre le diverse fonti.

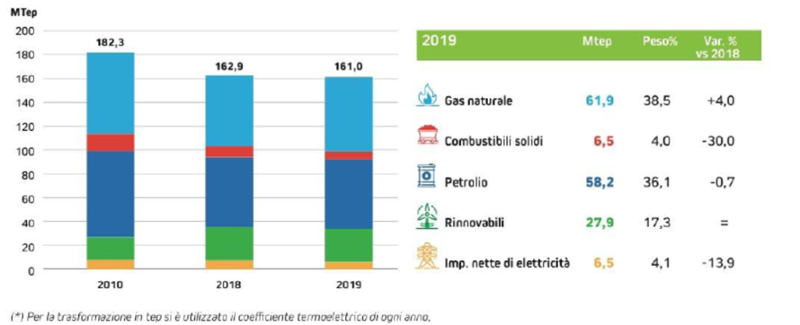

Nel 2019 i consumi totali sono stati pari a 161 MTep, con una riduzione dell’1,2% rispetto al 2018, anno - fra i pochi del decennio - in cui si era rilevato un recupero. Da un paio d’anni il petrolio ha ceduto il primato al gas che nel 2019 è stata l’unica fonte a crescere (+4%), sostenuta dal recupero della produzione termoelettrica per le minori importazioni di energia elettrica (a causa dell’indisponibilità del nucleare dalla Francia da cui dipendiamo per il 33% del nostro fabbisogno) e per la maggiore convenienza economica dei cicli combinati a gas rispetto ai solidi; le rinnovabili si sono confermate sui livelli dello scorso anno e per il 75% sono state impiegate nella produzione elettrica (fig. 2).

Tutto ciò, accompagnato da una flessione delle quotazioni delle diverse fonti di energia, si è tradotto in termini di fattura energetica in un esborso complessivo di 39,6 miliardi di euro, con un risparmio di 3,2 miliardi di euro rispetto al 2018 (-7,4%).

Fig. 2 – Domanda di energia per fonti

Fonte: Stime UP su dati MiSE

Quanto al petrolio, con 60,5 milioni/tonnellate ha soddisfatto oltre il 36% della domanda di energia totale, evidenziando un lieve calo (-0,7%). Quest’ultimo si è scaricato in particolare su prodotti come gasolio e olio combustibile e sul fabbisogno netto della petrolchimica che, tra l’altro, ha inciso negativamente sulle performance della raffinazione. Oltre il 70% di questi volumi sono riconducibili ai trasporti.

Una delle peculiarità del 2019 è che, dopo 20 anni, i consumi di benzina sono tornati a crescere (+0,5%), a fronte di una flessione di quelli di gasolio autotrazione (-0,9%). Un segno di un cambiamento nelle preferenze degli automobilisti, spiazzati dai molteplici divieti e blocchi per le motorizzazioni diesel. Nel 2019 le immatricolazioni delle auto a benzina hanno infatti superato quelle a gasolio che hanno così perso il primato conquistato nel lontano 2004. Quanto alle altre alimentazioni, che nel 2019 hanno contato per il 15,6%, va rilevato che le stesse sono costituite per quasi il 60% da GPL e metano, il 36% dalle ibride e solo il 6% da elettriche e plug-in, nonostante gli incentivi del bonus-malus.

Da un punto di vista della copertura di questo fabbisogno, il sistema di raffinazione ha lavorato complessivamente 70,9 milioni/tonnellate (-0,9%) con un tasso di utilizzo sceso sotto l’83%. In flessione le importazioni di greggio (-1,3%) ed anche i flussi import/export di prodotti finiti. In particolare, le esportazioni sono diminuite del 5,5% con un controvalore pari a 12,6 miliardi di euro (il 96% del nostro export energetico) rispetto ai 14 miliardi del 2018. In calo del 10,5% anche la produzione nazionale. Fattori che hanno inciso sulla fattura petrolifera che è diminuita solo dell’1,1% nonostante una riduzione del costo del greggio importato del 3,5%.

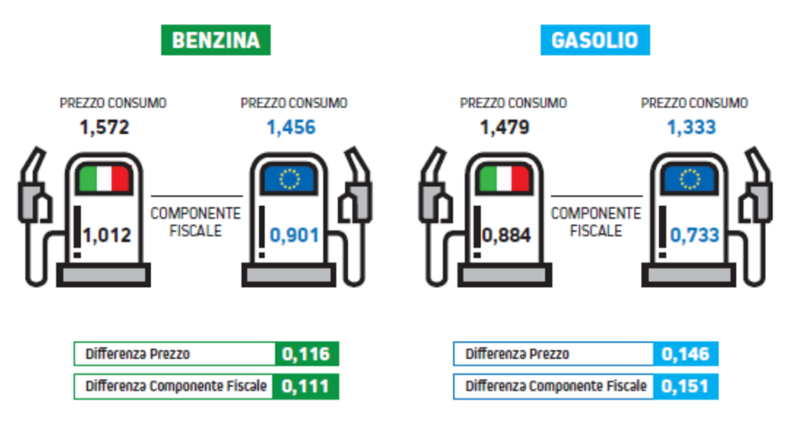

Dal punto di vista dei prezzi dei carburanti va rilevato che nel 2019 quelli industriali (al netto delle tasse) sono stati inferiori a quelli dell’area euro; pertanto, le differenze dei prezzi al consumo derivano praticamente per intero da un carico fiscale che, stando alla Legge di Bilancio in corso di approvazione, dovrebbe aumentare già a partire dal 2021 per almeno 3 centesimi al litro su benzina e gasolio (fig. 3). Va altresì ricordato che gli oli minerali complessivamente hanno garantito un gettito fiscale (accise + Iva) pari ad oltre 39,6 miliardi di euro, di cui il 96% rappresentato da benzina e gasolio.

Fig. 3 – Confronto prezzi carburanti Italia-area euro (media annua €/litro)

Fonte: Stme UP su dati MSE e Comissione UE

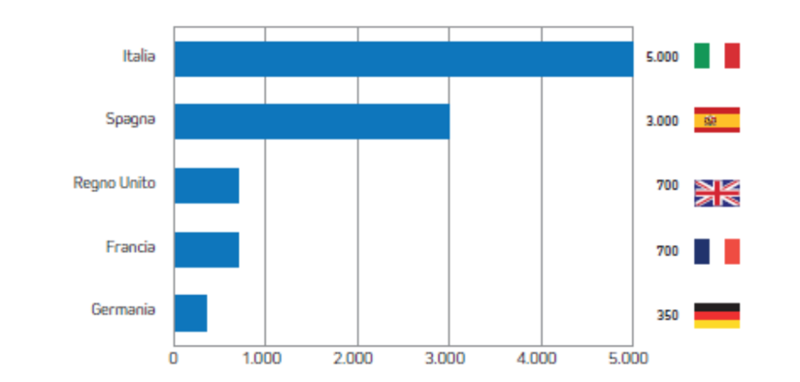

Questi prodotti sono stati venduti da una rete composta da 21.700 punti vendita, di cui il 70% fa capo alle principali compagnie petrolifere e a soggetti terzi che espongono il loro marchio e il restante 30% alle cosiddette “pompe bianche”. Una rete che si conferma estremamente polverizzata (oltre 200 i marchi presenti) e quindi esposta a fenomeni di illegalità, che avrebbe bisogno di politiche che ne favoriscano l’ammodernamento e, dunque, di nuovi investimenti che le consentano di trasformarsi in una rete di “Punti vendita energia per la mobilità” (fig. 4).

Fig. 4 – Polverizzazione rete punti vendita carburanti

(Numero di punti vendita riconducibili ad operatori con meno di 30 impianti)

Fonte: Stme UP su dati Associazioni Petrolifere Nazionali e altre