Una domanda petrolifera in crescita media annua dell’1,2% nell’ultimo decennio e una quota di mercato del petrolio sostanzialmente stabile e oggi ancora pari al 34% dei consumi energetici primari mondiali: non sono proprio dati caratteristici di una fonte prossima all’estinzione. Guardando al futuro, le principali previsioni indicano che il trend di aumento dei consumi proseguirà anche nel lungo periodo seppure a ritmi rallentati rispetto al passato e in modo non uniforme a livello geografico e settoriale.

Anche se i trasporti rimarranno gli indiscussi protagonisti, negli ultimi anni si è consolidato il ruolo della petrolchimica come key driver della crescita della domanda petrolifera. Elemento, quest’ultimo, su cui concordano tutti gli scenari energetici delineati dall’Agenzia Internazionale per l’Energia (AIE) nel suo World Energy Outlook 2017 (WEO2017).

In un contesto dominato dall’incertezza, un simile consenso è dettato da un mix di dinamiche che supporteranno la crescita del settore petrolchimico anche negli anni a venire, l’incremento demografico su tutti. Con 9,2 milioni di persone che popoleranno la Terra al 2040, 1,6 in più del 2017, i consumi complessivi di prodotti petrolchimici inevitabilmente aumenteranno anche se il consumo pro-capite rimarrà sostanzialmente invariato. Un altro fattore cruciale è il passaggio di molti dalla fascia di reddito più bassa alla classe media, con conseguente spostamento del focus del consumatore dai beni di prima necessità a spese discrezionali indirizzate su prodotti che migliorano la salute e la qualità della vita. In sostanza, man mano che i paesi in via di sviluppo adottano standard di vita moderni, l’uso di prodotti petrolchimici necessariamente aumenta.

Nello Scenario Nuove Politiche del WEO2017 – lo scenario di riferimento dell’AIE - la domanda mondiale di prodotti ad alto valore come etilene, propilene e aromatici è attesa crescere del 60% tra il 2016 e il 2040 portandosi a 560 milioni di tonnellate. Un aumento che potrebbe anche essere superiore in caso di innovazioni in grado di determinare una maggiore sostituzione di materiali come metalli e legno con prodotti petrolchimici o se venisse venduto un numero più alto di veicoli elettrici che necessitano di un quantitativo di plastica superiore a quello richiesto dai veicoli tradizionali.

La Cina è indubbiamente protagonista di questo trend, grazie alla robusta crescita della sua produzione manifatturiera e alla graduale transizione verso un’economia basata sul consumo. Con gli altri paesi asiatici che si posizionano a breve distanza, la regione Asia-Pacifico conta per il 60% della crescita della domanda petrolchimica mondiale da qui al 2040.

Un maggior consumo di prodotti petrolchimici impatta quindi positivamente sulla domanda di prodotti petroliferi: assumono quindi rilevanza le dinamiche correnti e attese dei diversi feedstock utilizzati. L’etilene, uno dei composti chimici più importanti, viene principalmente ottenuto attraverso processi di steam cracking che impiegano nafta, gasolio, GPL o etano; in minor misura, si ricorre alla deidratazione dell’etanolo o alla gassificazione del carbone. Anche il propilene viene prodotto con processi di steam craking o direttamente in raffineria, anche se stanno prendendo sempre più piede tecnologie come la deidrogenazione del propano. Gli aromatici sono, invece, ottenuti attraverso il reforming catalitico della nafta nei processi di raffinazione e, in qualche misura, anche dallo steam cracking.

La nafta è tradizionalmente stata il principale feedstock dell’industria petrolchimica; nel 2000 contava per circa la metà dei feedstock impiegati dal settore mentre l’etano contava per il 19%. Il dominio della nafta ha tuttavia iniziato a vacillare alla fine del decennio 2000, con l’entrata in esercizio di diversi impianti per il cracking dell’etano in Medio Oriente. A consolidare questo trend è stata poi l’estrazione di shale gas negli Stati Uniti – specie in plays ricchi di liquidi – che ha determinato un eccesso di offerta di etano con conseguente significativa riduzione dei prezzi di questo feedstock. Da qui, la realizzazione di una serie di investimenti per costruire nuove unità di cracking o ampliare quelle esistenti: secondo le stime dell’AIE, entro il 2025 (ma principalmente entro la fine del decennio in corso) dovrebbero entrare in funzione negli Stati Uniti circa 13 milioni di tonnellate di nuova capacità di cracking, prevalentemente concentrate in Texas e Louisiana, per un aumento del 45% rispetto al dato del 2017. Al di fuori degli Usa, sono in corso progetti simili in Iran e in Russia.

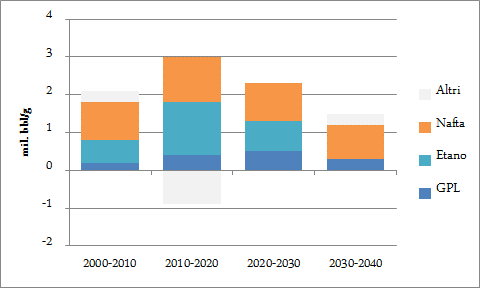

Con questi investimenti, la quota dell’etano come feedstock per la petrolchimica dovrebbe portarsi al 30% già nel 2025. Ma questo trend di crescita continuerà anche nel lungo termine? Nonostante gli attuali vantaggi di costo che caratterizzano il cracking di etano rispetto a quello della nafta, un ulteriore aumento di capacità dei primi potrebbe essere ostacolato dalla limitata produzione di etano che non può facilmente rispondere ai segnali lato domanda. Con i consumi degli Stati Uniti attesi in crescita dal 2017 e con le già avviate esportazioni via mare diretta all’Europa e all’India, il mercato dell’etano potrebbe risultare corto già nei prossimi anni. Nello Scenario Nuove Politiche si stima il raggiungimento di un picco di produzione alla fine del decennio 2020 a cui dovrebbe far seguito un calo delle disponibilità e un conseguente aumento dei prezzi. Al contempo, la riduzione della domanda di benzina combinata con una capacità di raffinazione in eccesso inizieranno ad esercitare una pressione al ribasso sui prezzi della nafta, che tornerà quindi ad avere un ruolo importante nel più lungo termine. Lo sbilanciamento verso feedstock più pesanti è già tangibile in Medio Oriente dove la ridotta disponibilità di etano (ad eccezione dell’Iran) ha portato a modificare i progetti di espansione degli impianti prevedendo l’uso di un mix di feedstock, ad esempio etano con nafta o butano.

Variazioni nella domanda di prodotti petroliferi

usati come feedstock per la petrolchimica

Fonte: Elaborazione di RiEnergia su dati © OECD/IEA 2017 World Energy Outlook 2017, IEA Publishing. Licence: www.iea.org/t&c

A livello di investimenti, l’espansione della capacità di cracking di etano non spiazza quindi completamente la costruzione di nuova capacità di cracking della nafta, nonostante quest’ultima presenti oggi un costo più elevato. La nafta offre infatti di per sé diversi vantaggi, quali la possibilità di ottenere un più ampio range di prodotti tra cui polipropilene e aromatici, mentre l’etano è altamente sbilanciato verso la produzione di etilene. Impianti di processamento della nafta continuano quindi ad essere costruiti su scala globale, specie in quelle regioni dove la domanda è in crescita, come la Cina e altri paesi asiatici.

In generale, con l’AIE che stima una scarsa penetrazione di feedstock bio, vi sono poche alternative ai prodotti petroliferi come feedstock per la produzione petrolchimica la cui domanda passerà dagli 11 mil. bbl/g di oggi ai 16 mil. bbl/g del 2040. A livello settoriale, si tratta dell’aumento più consistente e conta per circa la metà dell’incremento netto dei consumi petroliferi mondiali atteso lungo l’orizzonte di proiezione.