Le immagini delle donne arabe al volante hanno fatto il giro del mondo. Come qualche mese prima quelle dei principi accusati di corruzione e poi rinchiusi nella “prigione” Ritz-Carlton di Riad. Questi tra gli avvenimenti mediaticamente più simbolici di un Paese che vuole rinnovarsi, diversificare e liberalizzare la sua economia, riducendo la dipendenza dal petrolio. Il settore petrolifero, infatti, copre circa l’87% delle entrate statali e circa il 40% del PIL.

Con una popolazione di poco inferiore ai 30 milioni e la presenza di circa 6 milioni di espatriati che contribuiscono fortemente all’economia, il Regno fatica a ridurre una disoccupazione che nella fascia tra i 15-24 anni raggiunge il 30%, salendo al 58% per le donne (dati 2016).

Da qui muove la necessità al cambiamento e la spinta innovatrice è guidata dal principe ereditario Mohammed Bin Salman che punta alla liberalizzazione dei settori dell’educazione, del turismo e della salute. La sua Vision al 2030, tuttavia, si scontra con la realtà delle cose e le riforme, quanto più dolorose sono, tanto più necessitano di un forte mandato. Ma l’apparato statale del Regno è ancora giovane e poco robusto, in termini di legittimazione, per portare avanti un processo di riforma così importante: le prime elezioni comunali (a suffragio maschile) si sono tenute “solo” nel 2005.

In Arabia Saudita, ancora di più che in altri paesi politica, economia, prezzo del barile e geopolitica, sono inevitabilmente legati.

Politica ed economia: nel 2016 lo stato arabo ha avuto un deficit di circa 90 miliardi di dollari finanziato con emissione di bond e grazie alle riserve monetarie. Le riforme del regime fiscale sono parte della soluzione ma questo resta per ora un punto delicato. Come la storia insegna, il passaggio da suddito a cittadino non è affatto indolore. Tutti conosciamo il principio del "No Taxation without Representation": proprio ad inizio 2018 il Regno (e gli Emirati) introducono per la prima volta l’IVA del 5%. In sole dieci ore l’hashtag “Salary not enough to cover our needs” (il salario non permette di coprire le nostre necessità) è diventato un trend sui social media. Un segnale da non sottovalutare.

Economia e prezzo del barile: stanno facendo molto discutere i tweet del Presidente Trump rivolti all’OPEC, a cui viene chiesto un maggior intervento al fine di calmierare i prezzi del greggio. Ancora di più in un contesto internazionale delicato, contraddistinto dal peggioramento dei rapporti Iran-USA, dal conflitto siriano, dalla guerra commerciale tra Washington e Pechino che costituiscono già fattori di tensione sui mercati. Ma perché il prezzo del barile può anche fornire una chiave di lettura “geopolitica”? Quali le conseguenze nell’evenienza di un prezzo troppo basso o troppo alto?

Un prezzo del barile troppo basso non conviene a nessuno. Non conviene né agli americani e all’industria dello shale che ne risentirebbe in termini di output, né ai sauditi che per finanziare i loro bilanci dovrebbero ricorrere ai mercati del debito, alle loro riserve valutarie o - più rischioso - ai portafogli dei loro sudditi. Circostanza più che mai critica se dovesse procedere la quotazione in borsa di una parte del colosso Saudi Aramco, ipotesi che, tuttavia, sembra in procinto di sfumare come paventato nelle ultime ore dal Wall Street Journal. Un prezzo basso non conviene poi nemmeno ai russi, anch’essi con un’economia fortemente legata al petrolio e che poggia su contratti gas a loro volta oil-linked.

Dall’altro lato, nemmeno un prezzo “troppo” alto sarebbe opportuno. Se contestualizziamo la congiuntura attuale, con una guerra commerciale appena intrapresa dall’amministrazione Trump, quotazioni elevate darebbero un’ulteriore spinta al rialzo all’inflazione americana, dal momento che i prodotti importati costeranno di più. Anche il primo ministro indiano Narendra Modi è in linea con il Presidente Trump e constata come sopra gli 80 dollari l’economia indiana soffrirebbe. Infine prezzi troppo alti potrebbero agevolare investimenti in fonti diverse dall’oil e a lungo termine rappresenterebbero un rischio per il Regno come per tutti i paesi produttori.

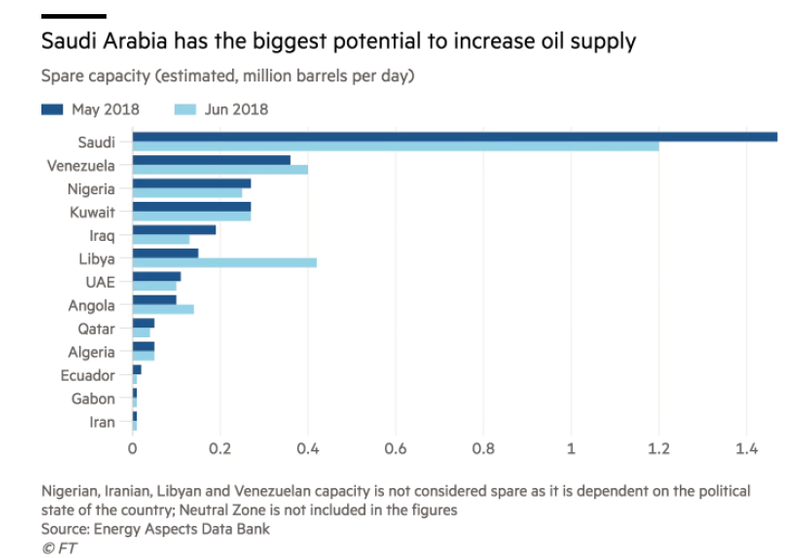

Prezzo del barile e ruolo di swing producer di Riad Ritorniamo ai tweet del Presidente Trump. Questi, oltre che come un monito per l’OPEC, andrebbero interpretati come un messaggio per il Regno affinché si prepari a coprire l’eventuale mancata produzione iraniana per il possibile ripristino delle sanzioni da parte degli USA ed eventuali ulteriori shock di forniture di greggio. La spare capacity di cui Riad dispone rappresenta un punto di forza ma quel che conta di più in questa particolare congiuntura è la sua effettiva portata. Il Regno ha assicurato di poter aggiungere al mercato nel breve periodo circa 1 milione di barili al giorno, l’ammanco potenziale che potrebbe derivare dall’Iran in caso di sanzioni. Tuttavia, secondo il Financial Times, un ulteriore aumento delle forniture non è così facile da attuare: immettere sul mercato 2 milioni di barili giorno in più come richiesto dal presidente Trump potrebbe essere difficoltoso e richiedere almeno sei mesi di tempo, un periodo forse troppo lungo per un mercato tirato.

Spare capacity disponibile

Fonte: Financial Times

In sostanza, come preannunciava l’esperto mondiale di energia e petrolio Bob McNally stiamo entrando in una fase potenzialmente ad alta volatilità. Potrebbe essere difficile rispondere ad eventuali supply disruptions con la sola spare capacity disponibile anche in considerazione del fatto che le aspettative sulla crescita dello shale americano si stanno ridimensionando e alle due regioni calde Iran e Venezuela si aggiungono le criticità della Libia.

Politica estera e geopolitica. Le scelte di politica estera saudita hanno delle ripercussioni evidenti sulla geopolitica globale. A cominciare dal fronte più caldo: quello siriano. Come indicato nel suo ultimo libro dall’esperto di geopolitica Salvatore Santangelo, il Regno ad inizio conflitto aveva intravisto la possibilità di ridimensionare il peso dei persiani nella regione, aumentato fortemente dopo la caduta del regime di Saddam in Iraq. Inizialmente l’Arabia Saudita e il Qatar avevano sponsorizzato formazioni islamiste rispetto all’Esercito Libero Siriano, filo iraniano. L’intervento russo, tuttavia, ha alterato completamente gli equilibri. Risultato? A contenere l’Iran adesso ci penserebbero Stati Uniti e Israele, l’Arabia si allinea alla Russia con la quale dà vita” all’OPEC+ per stabilizzare il prezzo e il Qatar si avvicina un po' di più al Cremlino aumentando la sua quota in Rosneft. Con l’intervento in Siria, la Russia guadagna influenza nel Mediterraneo Orientale con la base del Tartus e la sovranità che su di essa eserciterà per 49 anni dal 2017. In questo modo il conflitto mediorientale si interseca con il controllo delle risorse del Mediterraneo. In quest’area, la partita del gas è tutta aperta: da un lato ci sono Egitto, Cipro, Turchia, Libano e Israele con le nuove scoperte (Leviathan, Aphrodite e Zhor), dall’altro ci sono le potenziali scoperte future e le dispute territoriali aperte tra Turchia e Grecia su Cipro.

In conclusione, in questa complicata arena, l’Arabia Saudita sembra ben posizionata nella partita geopolitica, una posizione di forza che le deriva dal suo ruolo di swing producer ma anche dalla sua capacità di aver superato la “sconfitta” iniziale sul fronte siriano a seguito dell’intervento della Russia, dando vita con quest’ultima all’OPEC+. La visione del principe ereditario, infine, proietta il Regno in un futuro di apertura e maggiore stabilità politica ed economica. La sfida resta la capacità di conciliare tradizione e spinta innovatrice. Una sfida che il Regno non può permettersi di perdere. Staremo a vedere.

Raffaele Perfetto è Manager, esperto di operational strategy, MBA Oil&Gas, scrive di energia, geopolitica, business & strategy

Si ringrazia Rosanna Melillo per la collaborazione