La riforma delle concessioni per la distribuzione del gas naturale ha come obiettivo ultimo l’efficientamento del settore: la dimensione per ambito territoriale minimo (ATEM) dovrebbe garantire l’ottimizzazione delle economie di scala e una più efficace applicazione della regolazione di tipo benchmark (oggi ostacolata dalla diversità dimensionale delle diverse imprese di distribuzione) a beneficio dell’intero sistema. In questa ottica i costi di transizione (costi dell’organizzazione delle gare e attività connesse) dovrebbero in breve tempo essere compensati dai recuperi di efficienza del settore.

Le vicende storiche di questa riforma rischiano però di portare ad un paradosso: la dicotomia tra regolazione concessoria e regolazione tariffaria, a cui la distribuzione del gas è sottoposta, ha nel tempo determinato - per una pluralità di motivazioni -, un divario, in alcuni casi anche consistente, tra la valutazione del capitale investito nelle reti a fini concessori e valutazione a fini tariffari. Le nuove gare per ATEM saranno quindi anche l’occasione per riallineare i due valori, e il compromesso tra le due visioni, faticosamente raggiunto a forza di decreti e ricorsi, prevede che per tutte le concessioni il valore “base” del capitale sia quello riconosciuto a fini concessori - o una sua ricostruzione secondo Linee Guida ministeriali per la stima del valore industriale residuo (VIR) laddove la concessione non fornisca sufficienti dettagli. Il valore in questione viene calcolato al momento della prima gara per ATEM, escludendo il valore dei cespiti realizzati con contributi pubblici e privati (elemento tipico delle regolazione tariffaria) e prevedendo - dal momento della gara in avanti - un aggiornamento in base alle regole tariffarie, come definite e aggiornate dall’Autorità di regolazione.

Una quantificazione della differenza tra i due valori non è possibile, ma mediamente ci si attende che le gare portino a rivalutazioni, anche significative, del capitale investito finora riconosciuto dalla regolazione tariffaria. Da qui il temuto paradosso, per cui la riforma in atto potrebbe infine determinare aumenti generalizzati delle tariffe di distribuzione. A questo effetto strutturale se ne sommerebbe peraltro un secondo. A valle delle gare per ATEM ci si attende un’accelerazione degli investimenti: dal 2011 tutte le concessioni sono scadute ex-lege e i concessionari sono tenuti solamente all’ordinaria manutenzione; inoltre le gare stesse – per cui i vincitori sono le imprese che più convintamente si impegnano a realizzare il piano di sviluppo proposto dai Comuni concessori – forniranno uno stimolo a nuovi investimenti. Per quanto questa seconda causa di aumenti consegua ad un ampliamento del servizio e della qualità, i timori di aumenti della spesa ne vengono aggravati.

REF-E, su stimolo di ASSOGAS, ha elaborato una serie di simulazioni per valutare l’impatto di possibili aumenti delle tariffe di distribuzione sotto diversi scenari e ipotesi. Alcune ipotesi sono comuni a tutti gli scenari, e sono quelle che riguardano le tempistiche delle gare (che si assumono concentrate nel periodo 2018-2022), i parametri macroeconomici (tra cui l’inflazione), quelli tariffari (in primis costo del capitale riconosciuto e parametri di efficientamento, ipotizzati costanti a quelli attuali). Si è inoltre tenuto conto della quota media di proprietà pubblica, del tasso medio di degrado, dell’allungamento delle vite utili nella regolazione post-gara, dei costi di gara.. Per valutare l’impatto sulle tariffe è inoltre necessario simulare l’assetto post-gare. Grazie alla regolazione asimmetrica infatti, l’allineamento del capitale investo al valore del VIR avviene dopo la prima gara solamente nel caso in cui l’asset cambi gestore. Nel caso in cui il gestore venga riconfermato, invece, l’allineamento avverrà al momento del secondo affidamento per gara d’ATEM (prevedibilmente dopo 12 anni).

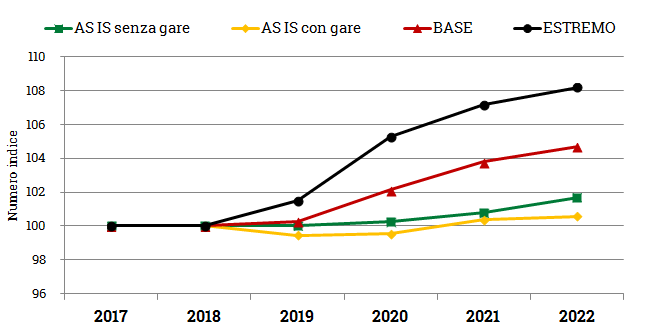

Si sono dunque simulati quattro scenari.

1) Nel primo scenario (AS-IS senza gare) non vengono effettuate gare.

2) Nel secondo scenario (AS-IS con gare) le gare vengono effettuate ma non c’è alcuna rivalutazione del capitale e non c’è alcuna accelerazione degli investimenti: è uno scenario test valutato per isolare i diversi impatti.

3) Lo scenario BASE è quello che a oggi si può ritenere più probabile. In tutte le configurazioni di gara che abbiamo simulato (ossia ipotizzando diverse strategie da parte degli operatori) risulta, a valle delle gare, il cambiamento di gestione in non più del 30% della rete, valore utilizzato in questo scenario. Per la parte di rete che cambia gestore si assume un aumento medio del valore del capitale investito del 10%, valore coerente con i pochi dati resi noti ad oggi e corrispondente anche al valore ritenuto fisiologicamente accettabile dall’Autorità. In questo scenario si assume un aumento del livello degli investimenti del 50% rispetto al valore medio storico registrato presso gli associati ad Assogas.

4) Infine abbiamo ipotizzato uno scenario di rischio, o ESTREMO, in cui si forzano tutte le variabili nella direzione di un maggior aumento delle tariffe. In particolare, si forza il risultato delle gare in modo che la maggior parte delle reti cambi di gestore (ma si deve ipotizzare che molti operatori oggi leader nei diversi ATEM rinuncino a partecipare o perdano la gara), mentre per gli asset che cambiano gestore si assume un aumento del valore del capitale investito del 25%. Si è invece lasciata costante l’ipotesi di accelerazione degli investimenti.

I risultati restituiscono un quadro rassicurante: in tutti gli scenari con gare, l’aumento della dimensione media delle imprese porta a un risparmio complessivo sui costi operavi riconosciuti, anche senza ipotizzare ulteriori efficentamenti. L’effetto combinato degli aumenti del valore del capitale investito e dell’accelerazione degli investimenti determina aumenti delle tariffe che rimangono sotto al 5% nel caso base e salgono all’8% nel caso estremo (corrispondente ad un aumento di spesa annua di 12 euro per il consumatore domestico medio).

Un elemento non considerato nella simulazione, ma che potrebbe sottostimare il risultato, è la regola delle “RAB depresse”, secondo cui anche una parte del capitale che non cambia gestore potrebbe essere rivalutata a valle della prima gara in quanto sottostimata rispetto alle medie di settore. Un elemento non quantificabile ma che difficilmente avrà impatti significativi sui livelli tariffari. Né d’altro canto si è tenuto conto degli effetti competitivi delle gare, che potrebbero portare gli operatori a offrire sconti sui livelli tariffari per guadagnare punti nella gara, anche questo un elemento che difficilmente impatterà significativamente. Infine, è altamente probabile che le gare vengano completate in un periodo di tempo ben più lungo di quello simulato, spalmando gli aumenti previsti nel tempo. Ma questa non è una bella notizia: l’eterno transitorio porta infatti ad aumenti dei costi di transizione (costi di organizzazione delle gare, costi del contenzioso, ritardi negli investimenti) che potrebbero ritardare il raggiungimento dei benefici attesi dalla riforma e, stavolta sì, causare il mancato raggiungimento degli obiettivi prefissati.

Evoluzione tariffa media di riferimento 2017 – 2022

Fonte: Elaborazione su stime REF-E