Subito dopo che l’amministrazione Biden ha annunciato una pausa temporanea in materia di approvazione di nuovi terminali di esportazione di gas naturale liquefatto (GNL), il 26 gennaio scorso, il mercato energetico europeo si è interrogato sui potenziali impatti negativi di questa scelta per la sicurezza energetica del continente. Eppure, nonostante il succedersi di tensioni geopolitiche, cambiamenti climatici o controversie di lavoro, il settore energetico europeo continua a mostrare resilienza adattandosi alle nuove circostanze.

Dal 24 febbraio 2022, ovvero dall’invasione su vasta scala dell’Ucraina da parte della Russia, la situazione energetica dell’Europa è cambiata radicalmente. Se fino al 2021, il 41% delle importazioni di gas dell’Unione Europea (UE) proveniva tramite gasdotti dalla Russia, un altro 40% sempre via condotta ma da altri fornitori, e il 19% sottoforma di GNL, nel 2022 questo mix è stato totalmente modificato. In quell’anno, solo il 9% delle importazioni di gas tramite gasdotto era di origine russa, il 40% proveniva da altri fornitori sempre via condotta e ben il 41% dal GNL. E nel 2023, secondo i dati Kpler ed Eurostat, una share di nuovo del 41% continuerà ad essere fornito dalle importazioni di GNL.

Il dato non stupisce, visto che a maggio 2022 la Commissione europea ha lanciato il piano REPowerEU con l’obiettivo di risparmiare energia, promuovere la diffusione delle energie rinnovabili e diversificare le forniture energetiche dell’Unione Europea. Per l’UE era diventato prioritario ridurre la dipendenza dai combustibili fossili, oltre che contare su fonti energetiche sicure e diversificate.

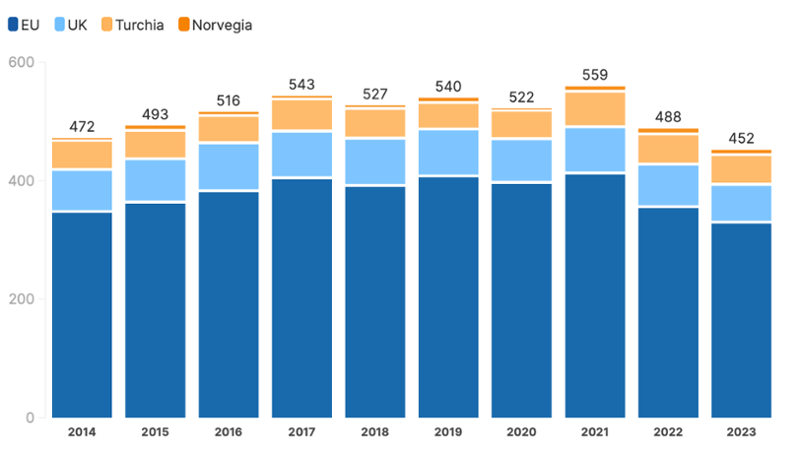

La domanda di gas europea (ovvero UE 27+ Norvegia, Turchia e Regno Unito) negli ultimi due anni è diminuita in modo significativo, in ragione soprattutto delle politiche REPowerEU, dei programmi di efficienza energetica, dell’aumento della produzione di energia rinnovabile, e delle misure di risparmio o peggio della distruzione definitiva di una parte dei consumi. Se l’implementazione di queste politiche proseguirà, si prevede una domanda europea di gas nel 2030 inferiore a 400 miliardi di metri cubi (mld mc).

Domanda di gas in Europa (in mld mc)

Fonte: Eurostat, UK Office for National Statistics, IEEFA

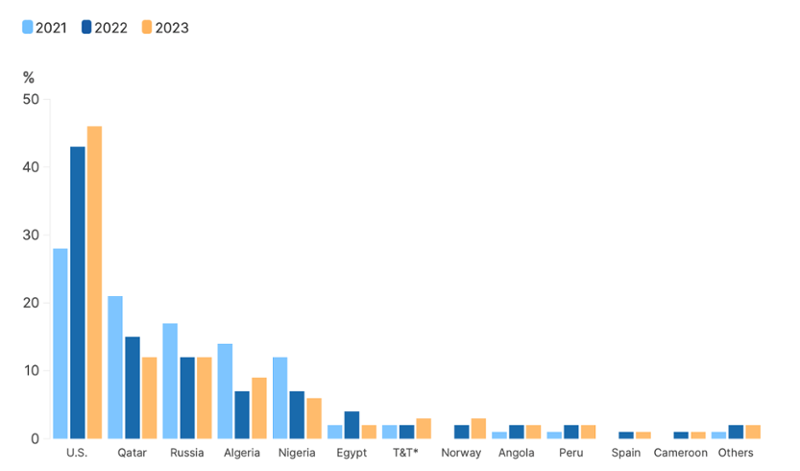

Oltre a ridurre la domanda di gas, l’Europa ha compiuto sforzi significativi per diversificare le fonti delle sue importazioni di GNL. Le importazioni di gas liquefatto hanno seguito un trend di crescita, anche se nel 2023 sono state inferiori rispetto alle previsioni. Secondo Kpler, se nel 2021 il Vecchio Continente aveva importato circa 105 mld mc di GNL, nel 2022 questo volume si porta 167 mld mc, restando tale anche nel 2023. Il GNL è arrivato da Qatar, Russia, Algeria, Nigeria e soprattutto dagli Stati Uniti, diventati negli ultimi anni il più importante fornitore con una quota di import del 43% nel 2022 e del 46% nel 2023 vs il 28% del 2021.

Importazioni di GNL in Europa per paese di provenienza, 2021-2023

Nota: T&T: Trinidad e Tobago

Fonte: Kpler, IEEFA

In valore assoluto, nel 2023 i volumi di GNL made in USA importati in Europa sono aumentati del 7% rispetto al 2022. Ipotizzando lo stesso tasso di crescita anche negli anni successivi, al 2030, gli Stati Uniti potrebbero fornire circa 123 mld mc di GNL all’Europa, mentre il resto del fabbisogno europeo arriverebbe da altri paesi nel rispetto del concetto di diversificazione dell’approvvigionamento.

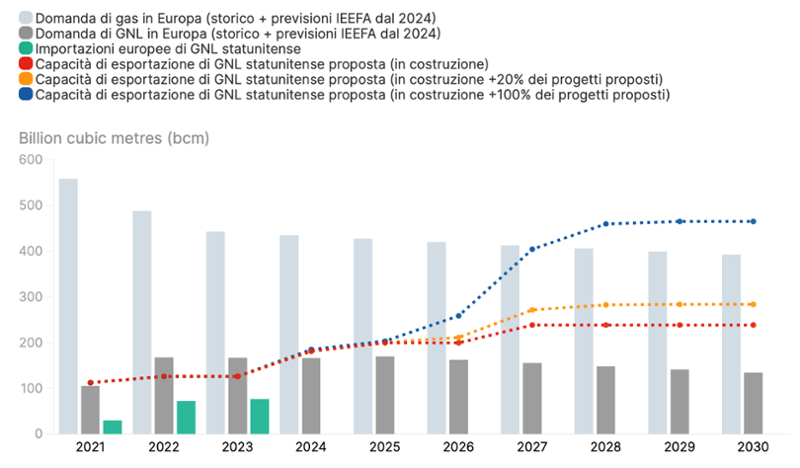

Mentre l’Europa si sta concentrando a ridurre la domanda di gas e, di conseguenza, la domanda di GNL, gli Stati Uniti hanno aumentato la propria capacità di esportazione di GNL e stanno progettando nuovi terminali, secondo S&P. Prendendo in considerazione solo i terminali di GNL attualmente in costruzione, entro il 2030 la capacità di esportazione degli Stati Uniti raggiungerà circa 170 milioni di tonnellate all’anno (Mtpa), equivalenti a 238 mld mc. Si tratta di una cifra superiore del 76% rispetto alla domanda europea di GNL prevista al 2030, che dovrebbe attestarsi a 98 Mtpa (circa 135 miliardi di metri cubi). Nel caso in cui tutti i terminali di GNL proposti negli USA venissero effettivamente costruiti, al 2030 la capacità di esportazione di GNL del paese si porterebbe a 337 Mtpa (circa 495 mld mc) ovvero superiore alla domanda complessiva di gas prevista per l’Europa stimata in 284 Mtpa (circa 392 miliardi di metri cubi).

Domanda di gas e GNL prevista in Europa rispetto alla capacità di esportazione di GNL degli Stati Uniti

Nota: “Europa” comprende: UE 27, Regno Unito, Turchia e Norvegia. Capacità di esportazione di GNL proposta dagli Stati Uniti secondo S&P Global

Fonte: Kpler, IEEFA, S&P Global

Per l’ennesima volta, la sicurezza energetica europea è stata utilizzata per giustificare la costruzione di terminali di esportazione e importazione di GNL. La maggior parte di questi progetti era considerata come misura di emergenza per fornire gas a un’Europa alle prese con una crisi energetica scaturente dal taglio delle forniture di gas russo. Ora però è il momento di rivalutare tutti progetti GNL proposti per ridurre il rischio di investimenti eccessivi. Serve, inoltre, continuare con gli sforzi per ridurre il consumo di gas, diversificare le fonti di importazione di gas e aumentare le energie rinnovabili, perché se è vero che grazie alla rapida risposta dell’Europa, la crisi finora è stata controllata, è altrettanto vero che il Vecchio Continente non può riposare sugli allori, perché le criticità sono sempre in agguato.

La traduzione in italiano è stata curata dalla redazione di RiEnergia. La versione inglese di questo articolo è disponibile qui