Nel 2019 si chiude il quarto periodo regolatorio della distribuzione del gas naturale, periodo che si era aperto nel 2014 con un notevole ottimismo sull’avvio delle gare per le concessioni per ATEM: il quadro normativo aveva trovato infatti un completamento lungamente atteso. Tuttavia, da una recente analisi sull’andamento delle tariffe emerge come proprio lo stallo delle gare sembra essere il fattore che maggiormente ha influenzato le dinamiche del settore in questi anni. Tra queste dinamiche vale la pena evidenziare le due che più dovrebbero preoccupare il regolatore, ossia il permanere di un numero spropositato di operatori e la stagnazione degli investimenti nel settore della distribuzione gas.

Il numero di operatori: lenta concentrazione.

Nel 2014 l’ARERA censiva 229 imprese a gestione di 7.433 località, di cui ben 85 concessionarie di una sola località. Nel 2019 le imprese sono scese a 209, di cui “solo” 74 servono una località, nonostante l’aumento di queste ultime a 7.502 (+ 69). Spesso le singole imprese di distribuzione appartengono in tutto o in parte a uno stesso gruppo. Questo riduce i soggetti effettivamente attivi sul mercato, i potenziali partecipanti alle gare per ATEM, a circa 190 soggetti. I dati mostrano una leggera tendenza verso la concentrazione del mercato, tendenza favorita da alcune operazioni di acquisizione e/o fusione, normalmente a favore dei gruppi di maggiori dimensioni.

Tra le operazioni principali si ricordano l’acquisizione da parte di 2iReteGas degli asset ceduti da Gas Natural, il gruppo spagnolo uscito dal mercato gas italiano, la creazione da parte di A2A di una rete di partecipazioni in quella che è stata denominata l’operazione di creazione di una “multiutility lombarda”, le operazioni del gruppo Estra nel centro Italia, le attività di consolidamento di Ascopiave nel Nord Est, che dovrebbe portare all’acquisizione di parte degli asset di Hera nella zona, le diverse acquisizioni di piccoli operatori da parte di Italgas, molte delle quali nel Sud Italia, culminate di recente nell’annuncio della conquista della maggioranza di Toscana Energia.

Queste operazioni sono guidate da logiche molto diverse da quelle che dovrebbero animare le gare per ATEM. Infatti, almeno quelle di dimensioni più rilevanti, sono vigilate dall’Autorità Antitrust, che verifica che le stesse non vadano a detrimento della futura competitività delle gare, eventualmente proponendo dei correttivi. A queste condizioni, le operazioni di M&A preliminari alle gare possono rispondere a diverse opzioni strategiche, ad esempio possono essere funzionali al consolidamento della posizione di un gruppo in una determinata area, alla razionalizzazione delle partecipazioni, alla formalizzazione di reti di alleanze o alla crescita del numero di ATEM in cui un gruppo ha una presenza, ma non possono portare alla conquista di posizioni di forza all’interno dei singoli ATEM. Il mezzo delle M&A non ha, e non potrà, sostituire la funzione delle gare per ATEM, che dovrebbero portare alla riduzione da 7.502 a 175 delle concessioni e conseguentemente a una sensibile diminuzione del numero di imprese di distribuzione.

Le tariffe: pochi investimenti

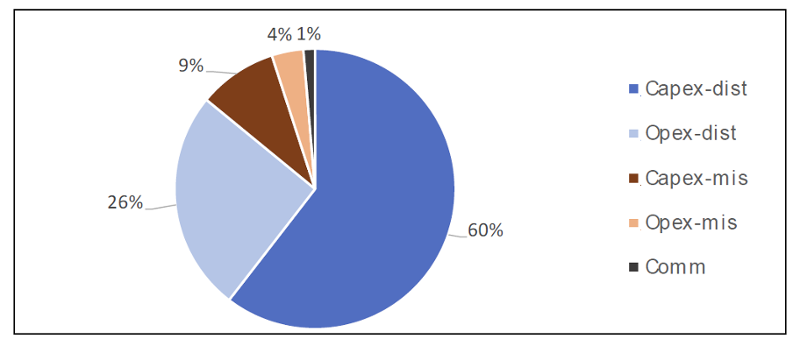

La remunerazione delle imprese di distribuzione passa attraverso tariffe definite per punto di riconsegna servito (PDR), stabilite dall’autorità ARERA sulla base dei dati delle singole imprese. I ricavi a copertura dei costi di capitale per la distribuzione rappresentano la voce prevalente della tariffa.

La remunerazione dei distributori per voce di costo

Fonte: REF-E su dati ARERA

Nota: Non sono riportati in figura i costi per l’installazione dei sistemi di telelettura e telegestione

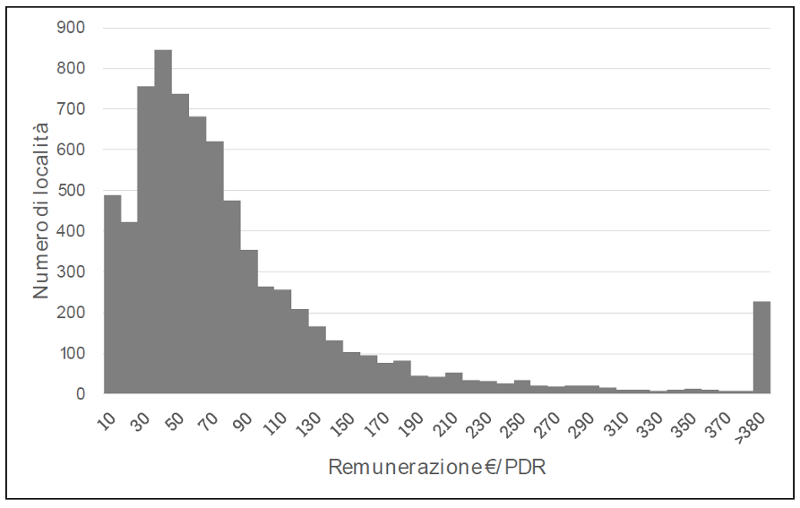

Le variabili a copertura dei costi degli investimenti non ammortizzati sono anche la voce più diversificata tra le diverse località, con range di variabilità ampissimi.

Distribuzione di frequenza della remunerazione dei costi di capitale di distribuzione

Fonte: REF-E su dati ARERA

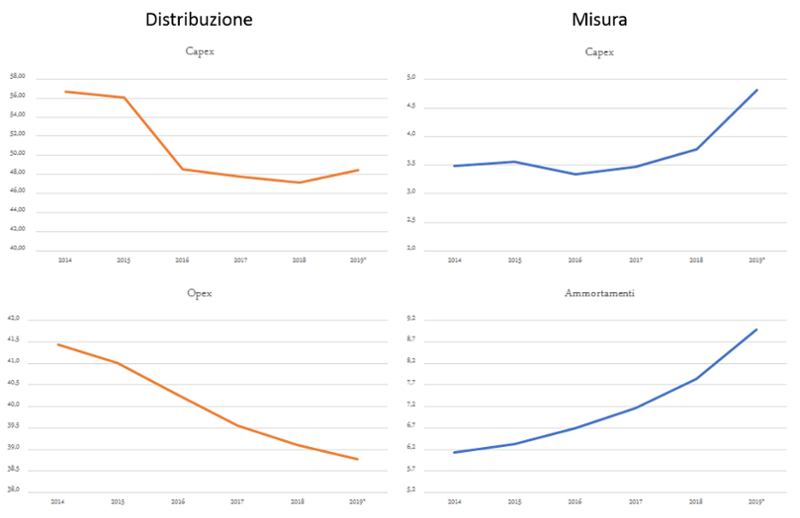

Identificare dei pattern di evoluzione all’interno di queste volatilità è piuttosto difficile. Tuttavia, analizzando il dato mediano delle diverse voci che compongo la remunerazione si osservano alcune tendenze. Al netto delle variazioni spiegate dagli aggiustamenti del tasso di remunerazione del capitale (il WACC è sceso dal 6,9% al 6,1% nel 2016 grazie alla riforma complessiva dei criteri per poi tornare a 6,3% a seguito dell’aumento del rischio paese), l’andamento risulta leggermente decrescente, segnalando una stagnazione degli investimenti nel settore. La diminuzione delle OPEX riconosciute, guidata dal meccanismo del price-cap, che impone efficientamenti annui alle imprese, è risultata, nel periodo considerato, del 6% circa in termini nominali (ma l’inflazione è stata mediamente molto bassa). Diversa la situazione per la remunerazione della misura, che mostra una crescita del 40% circa nel periodo sia per i costi di capitale che per gli ammortamenti, con costi operativi praticamente costanti. L’andamento rispecchia probabilmente i crescenti investimenti delle imprese necessari per assolvere gli obblighi di installazione dei misuratori elettronici.

La remunerazione mediana delle imprese di distribuzione, evoluzione (€/PDR)

Fonte: REF-E su dati ARERA

Questo recupero non è tuttavia sufficiente a compensare la diminuzione della remunerazione complessiva, in calo del 4% circa per il periodo regolatorio.

La diminuzione dei costi operativi, grazie a un meccanismo di parziale profit-sharing riflette, almeno in media, efficienze già raggiunte dal settore nei periodi regolatori precedenti, anche se spazi di efficientamento, soprattutto per le imprese di dimensioni minori, sono secondo l’ARERA ancora possibili (cfr DCO 170/2019), e nuove riduzioni potrebbero essere richieste in futuro.

La distribuzione è un settore maturo e la stagnazione degli investimenti evidenziata dalla diminuzione della remunerazione potrebbe rispecchiare il rallentamento rispetto agli anni passati delle nuove metanizzazioni. E’ tuttavia vero che quasi tutte le concessioni risultano a oggi scadute ex-lege, per cui è possibile che la maggior parte delle imprese stia limitando gli investimenti a quelli necessari per l’ordinaria manutenzione, ad eccezione di quelli richiesti dalla regolazione, come nel caso dei misuratori elettronici o nel caso degli investimenti per la qualità, già oggi remunerati con meccanismi di tipo out-based a integrazione delle tariffe qui analizzate. Tuttavia anche su questo aspetto le indicazioni dell’ARERA per il prossimo periodo regolatorio vanno verso la ricerca di una maggiore efficienza, attraverso introduzione di incentivi alla convergenza degli investimenti verso valori standardizzati.