Risale all’ultima settimana di maggio la visita ufficiale del presidente cinese Xi Jinping a Ganzhou, nella provincia dello Jiangxi, sede di uno dei maggiori centri di estrazione e raffinazione di terre rare al mondo. Luogo e tempistiche non sono casuali. Nel pieno della fase più acuta del conflitto commerciale con gli Stati Uniti, è facile leggere dietro alla visita del leader cinese la volontà di inviare un segnale forte in direzione di Washington. Pechino riveste infatti una posizione dominante nel commercio mondiale di queste commodity. Si tratta di un gruppo di 17 elementi comprendente l’ittrio, lo scandio e i 15 metalli appartenenti alla famiglia dei lantanoidi, essenziali nei moderni processi di trasmissione e conservazione dell’energia e, per questo motivo, di importanza strategica per una pluralità di settori manifatturieri, non ultimi quelli connessi allo sfruttamento delle energie rinnovabili. Sulla carta, l’interruzione degli approvvigionamenti dalla Cina potrebbe rappresentare un duro colpo per il manifatturiero USA. Grazie alle terre rare, Pechino dispone di uno strumento in grado di far pendere le sorti del conflitto commerciale tra le due potenze a suo favore?

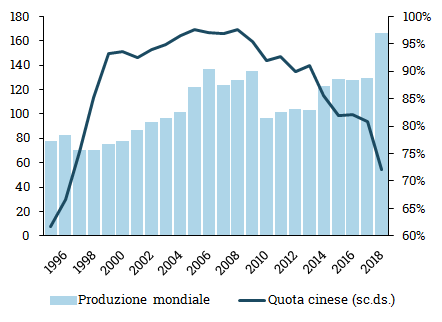

Una possibile risposta a questa domanda può essere cercata nell’ultima edizione della BP Statistical Review of World Energy che, da un biennio, alla tradizionale analisi sul mondo dell’energia affianca un capitolo focalizzato su alcune delle commodity chiave nel processo di transizione verso un mondo “rinnovabile”. Tra queste, focus specifici sono dedicati al litio (la cui produzione, grazie soprattutto al contributo dell’Australia, è cresciuta del 17,6% su base annua) e al cobalto (proveniente soprattutto dalla Rep. Democratica del Congo, +13,9%, sempre rispetto al 2017), metalli che trovano larga applicazione nella produzione di accumulatori elettrici. Ma è nel caso delle terre rare che i risultati del 2018 delineano i contorni di un vero e proprio boom: l’anno passato è stato archiviato con una produzione su livelli prossimi alle 167.000 tonnellate: +28%, per complessive 37.000 ton. in più rispetto al risultato del 2017. Di queste ultime, il 41% circa (+15.000 tonnellate) è stato estratto in Cina, il principale produttore mondiale che, tuttavia, ha visto la sua quota di mercato scendere dall’81% del 2017 al 72% del 2018. Un calo di 9 punti percentuali spiegato, in prima battuta, proprio dall’incremento della produzione statunitense.

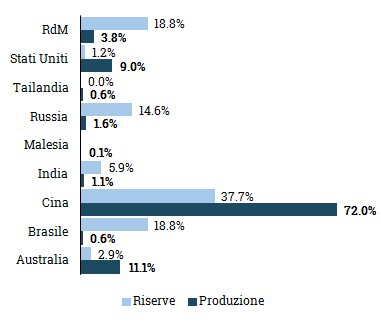

Produzione e riserve mondiali di terre rare

Quote in % del totale. Elaborazioni su fonte BP, Statistical Review of World Energy, 2019.

Complice, verosimilmente, i timori connessi a una possibile evoluzione negativa della diatriba con la Cina, tra il 2017 e il 2018 gli Stati Uniti hanno incrementato la produzione mineraria da zero a 15.000 tonnellate. A scanso di equivoci, si tratta di un volume ancora insufficiente a compensare il fabbisogno statunitense, specie alla luce della mancanza di impianti in grado di trattare il concentrato che, a sua volta, deve essere esportato verso la Cina per essere processato e, successivamente, reimportato come prodotto raffinato. Al tempo stesso, è un risultato che lascia intendere come l’attuale monopolio cinese non sia dovuto tanto a una fortunata combinazione di caratteristiche geologiche quanto, piuttosto, ad altre motivazioni.

Da un lato, e contrariamente a quanto suggerirebbe il loro nome, le terre rare non sono infatti così rare. Sempre secondo le statistiche pubblicate nella BP Statistical Review of World Energy, al 2018 si stimano riserve mondiali per quasi 117 milioni di tonnellate, il 62% dei quali collocate fuori dai confini cinesi. Nell’ipotesi (estrema) che i consumi possano crescere a un tasso medio annuo del 5%, e che la Cina cessi completamente l’attività estrattiva, si tratta di un volume ancora sufficiente a soddisfare interamente la crescita della domanda mondiale per i prossimi 80 anni. Al tempo stesso, le terre rare vengono spesso rinvenute in associazione con minerali radioattivi e, inoltre, le procedure per la loro sanificazione e purificazione implicano un elevato utilizzo di prodotti chimici inquinanti, che devono essere successivamente smaltiti. È questo il motivo fondamentale per cui le principali economie avanzate hanno da tempo “delegato” questo compito alla Cina, “regalandole” un monopolio più apparente che reale, come i fatti del 2011 hanno ampiamente dimostrato.

Produzione mondiale di terre rare e quota cinese

In ‘000 ton e % sul totale. Elaborazioni su fonte BP, Statistical Review of World Energy, 2019.

Otto anni fa, al culmine di una diatriba con il Giappone per il controllo territoriale di alcune isole al largo della costa nipponica, un tentativo di interruzione delle forniture di terre rare da parte di Pechino si risolse infatti senza particolari conseguenze per l’industria giapponese. Nonostante le preoccupazioni iniziali, l’embargo portò a una esplosione delle quotazioni, alimentando i) un incremento della produzione al di fuori della Cina II) un processo di riduzione dei consumi e sostituzione delle in molti campi di utilizzo III) un boom di produzione illegale e triangolazione con paesi terzi per bypassare il blocco cinese e rifornire ugualmente Tokyo.

Non ci sono ragioni per ritenere che un eventuale blocco commerciale verso Stati Uniti (che, peraltro, solleverebbe non poche problematiche in sede WTO) possa concludersi in maniera dissimile rispetto ad allora. Sicuramente un’interruzione delle esportazioni di questi metalli verso gli Stati Uniti potrebbe generare problemi nel breve termine, e alimentare una spirale inflazionistica sulle quotazioni. Nel medio termine, la necessità di reperire un prodotto così strategico porterebbe tuttavia a battere altre strade per l’approvvigionamento e ciò, per rispondere alla domanda iniziale, riduce notevolmente la portata di un possibile blocco commerciale come strumento di pressione politica.