Cala il sipario sul 2023 ed è tempo di bilanci per il mercato del gas. Lasciatesi alle spalle le tempeste e le secche costituite dagli aumenti estremi e dalla volatilità del 2022, il cui perdurare sui massimi sarebbe stato inconciliabile con la sopravvivenza stessa del sistema energetico europeo, la “nave” dei prezzi è approdata in acque sicuramente più calme, ancorché parzialmente insondate – con golfi, baie e insenature ancora da cartografare sotto il profilo del rischio di mercato. La metafora marinara è solo parzialmente letteraria e con un solido aggancio alla realtà che osserviamo, visto che cifra distintiva del nuovo equilibrio di mercato ricercato in Europa è – come si dirà oltre – la definitiva centralità del GNL trasportato per mare in ogni angolo del globo.

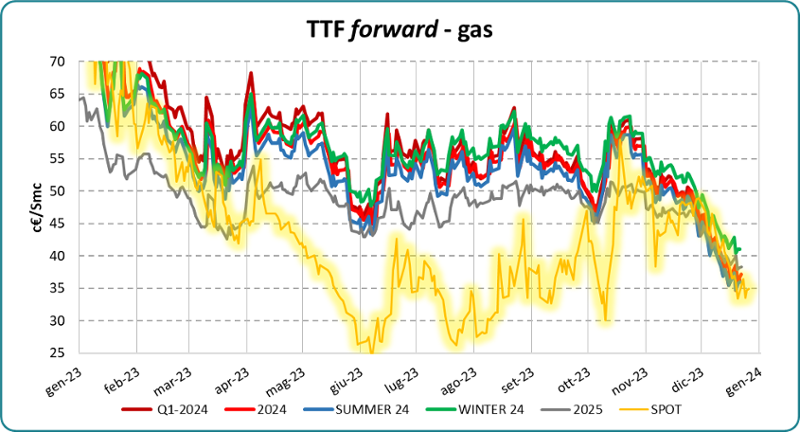

Dopo la discesa sotto la fascia 55-60 cent.€/smc avvenuta tra fine marzo e inizio aprile, il prezzo spot del gas naturale al TTF (e conseguentemente in tutti gli hub ad esso correlati) ha tentato costantemente di indicare un nuovo territorio di supporto (floor) coerente con fondamentali domanda-offerta reduci da un rimescolamento magmatico, esito del traumatico divorzio dal partner energetico di riferimento per decenni, la Russia, sinonimo per decenni di gas abbondante e a buon mercato fino all’insensata decisione di invadere su larga scala l’Ucraina.

Andamento dei prezzi spot e forward del gas al TTF nel 2023

Fonte: ICE via Refinitiv (rielaborazione dell'autore)

Lo “scandaglio” è sceso in tre occasioni al di sotto dei 30 c€/smc: a fine maggio, a fine luglio/inizio agosto e ad inizio ottobre, salvo poi immancabilmente rimbalzare come “scottato” sulla scorta di driver rialzisti più o meno concreti: dalle manutenzioni norvegesi agli scioperi nei terminal australiani, dai deboli risvolti energetici del cruentissimo conflitto tra Israele e Hamas al sinistro incidente che ha coinvolto il piccolo gasdotto finlandese Baltic-Connector.

Se torniamo retrospettivamente a dodici mesi fa, i titoli di settore (e non) erano ancora dedicati alla confusa azione comunitaria per tentare di mettere un argine agli spikes estremi del TTF, l’ultimo quello di inizio dicembre 2022, con le cancellerie ad accapigliarsi attorno all’attivazione del market correction mechanism a 180 (!) €/MWh – con sovrappiù di disamine sulla perdita di competitività rispetto alla domanda asiatica di GNL qualora si fosse imposto il freezing delle quotazioni a quelle cifre.

Parrebbe che ancora due settimane fa il nostro Ministro dell’Ambiente abbia vantato la paternità italiana della proroga formale di tale meccanismo: è battaglia di retroguardia poco spiegabile o eccesso di scaramanzia con un occhio agli sviluppi mediorientali? ARERA stessa, nel rinnovo del meccanismo di interrompibilità tecnica dei prelievi industriali per l'anno termico 2023/2024, auspica sì maggior partecipazione a questa “polizza di sistema” contro le emergenze, ma evidenzia di aver mantenuto praticamente inalterati i premi anche a fronte della “minore probabilità associata all'attivazione della misura […] alla luce del maggior riempimento degli stoccaggi e delle nuove capacità di importazione”. Di fatto, quindi, si tratterebbe di un modo per incontrare i bisogni di liquidità di settori gas-intensive appesantiti da un grave rallentamento trasversale a molti settori, piuttosto che di un’equiparazione al coefficiente di allerta dello scorso inverno.

Naturalmente qui si fanno, contestualmente, gli scongiuri, dato che – come s’è detto – questi nuovi “mari” devono ancora essere mappati. Dove si annidino le potenziali polveriere e quali rischi covino sotto le braci è presto detto (e lo dimostra la cronaca recente):

- Il rischio – o la percezione dello stesso – di competizione a detrimento dell’Europa per i carichi di GNL;

- Il rischio – o la percezione dello stesso – che la brutalità senza precedenti recenti del conflitto tra Israele e Hamas generi onde concentriche tali da portare a un’escalation regionale/globale (soprattutto nei chokepoints del commercio marittimo a Suez, Hormuz e Bab-el-Mandab);

- Il rischio – o la percezione dello stesso – che un redde rationem tra Mosca e Kiev nel 2024 dopo mesi e mesi di sanguinosa impasse torni a coinvolgere fisicamente (di qui la task-force UE-NATO per la sorveglianza militare nel Mare del Nord) o commercialmente le infrastrutture critiche europee.

L’andamento dei prezzi mostra però che tali fiamme si agitano o minacciano di agitarsi in un’arena ben povera di combustibile, visto che dal lato della domanda il sistema gas sta subendo la duratura decurtazione dovuta alla doppia cesoia a) della deindustrializzazione europea dei gas-intensive e b) della progressiva espulsione di una quota parte del gas dal mix elettrico di diversi paesi. Quest’ultima è a sua volta dovuta a) alle performance scalari delle rinnovabili, b) al ritrovato stato di salute dei lungodegenti del 2022 idroelettrico e nucleare e c) alla contemporanea flessione della domanda elettrica.

Insomma, il “nuovo” mercato del gas non è solo caratterizzato da una massiccia sostituzione interna dal pipeline (russo) al GNL, ma anche dall’effetto-sostituzione che vede il gas stesso vittima competitiva di altre fonti e altri usi. Al di là del progressivo e auspicato esaurirsi dell’effetto-crisi, la cui data di scadenza è comunque assai incerta e che non situeremmo prima della metà dell’anno incipiente, le restanti dinamiche hanno tutte le specifiche per poter essere considerate strutturali.

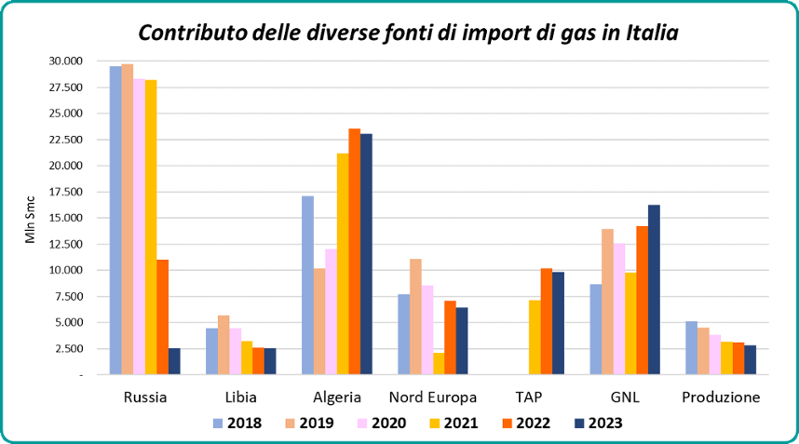

Quel che è vero in generale su scala continentale si replica perfettamente nel sistema gas nazionale, come si evince dai dati che seguono.

Contributo delle diverse fonti di import di gas in Italia e della produzione nazionale (2018-2023)

Fonte: SNAM (rielaborazione dell'autore)

Spazzata via la tradizionale predominanza russa, il gas algerino importato via Transmed conferma il proprio primato (36% dell’offerta), pur senza superare il precedente record stabilito nel 2022, così come il gas azero importato via TAP (che guadagna il 16% dell’offerta totale). È invece il GNL a stabilire un nuovo record storico, sforando i 16,25 Mld smc annui grazie all’ampliamento della capacità di rigassificazione nei due terminal di Porto Viro (Rovigo) e OLT Livorno e all’inaugurazione dell’unità FSRU di Piombino, pienamente operativa a partire da metà ottobre. Le quote di gas libico e di produzione domestica rimangono risicate e continuano a perdere mordente (ferme al 4%) e sullo stesso livello si situano gli ingressi dal valico di Tarvisio, cioè – in buona parte ma non totalmente – di gas russo entrato nell’UE in Slovacchia dopo essere transitato attraverso il territorio ucraino nonostante la guerra in corso.

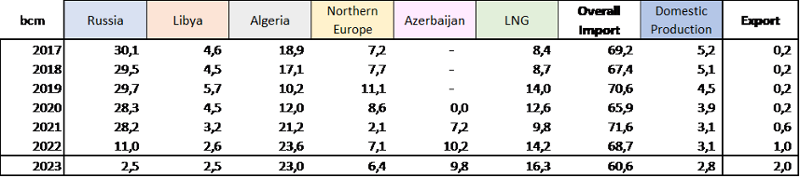

Proprio quest’ultima parcella andrà molto probabilmente a scomparire a fine 2024, quando l’accordo sul transito tra Mosca e Kiev avrà termine, se non prima in caso di ulteriori sviluppi infausti del conflitto. L’entry point rimarrà comunque attivo per l’import gas di più generica provenienza austriaco-tedesca (e quindi norvegese o di GNL rigassificato nel Nord Europa), ruolo che già in parte riveste, ma soprattutto per l’export di gas in direzione nordest verso Vienna o verso la Slovenia. Il 2023 ha visto in tal senso riesportare al di fuori dei confini italiani 2 Mld smc, il doppio del precedente record, a dimostrare ulteriormente la piena sufficienza dell’offerta disponibile rispetto ai bisogni “dimagriti” della nostra industria e delle nostre centrali termoelettriche.

Import suddiviso per fonti, produzione nazionale ed export di gas dall'Italia (2017-2023)

Fonte: SNAM (rielaborazione dell'autore)

Ad ogni modo, rispetto alla media pre-crisi (2017-2021), la domanda italiana lascia complessivamente sul campo nel 2023 ben 12 Mld smc di gas non consumato, pari ai consumi annui di un paese come la Romania. I prelievi da parte delle utenze industriali maggiori (quelle allacciate direttamente a SNAM) flettono di circa 2,5 Mld smc; quelli da parte delle centrali termoelettriche di 3,9 Mld smc; quelli dalle reti di distribuzione locale – che includono gli industriali indiretti, commercio, servizi e soprattutto i prelievi domestici per riscaldamento – di circa 5,6 Mld smc. Si badi che nel 2022 l’intero “risparmio” era stato di ca. 5 Mld smc.

Per le utenze industriali la nota calante è uniforme fin dal terzo trimestre del 22, attorno al -15%/-20% mensile, con punte superiori in occasione delle chiusure natalizie, che sono più incisive e prolungate della norma. Nel loro caso, si osserva evidentemente una combinazione tra l’esposizione all’effetto-prezzi (rientrato con tempistiche più lunghe rispetto al calo osservato sui prezzi spot, anche per via di coperture troppo estese nei momenti di maggior incertezza) e al più generale rallentamento del manifatturiero in Europa, reso evidente dai dati macroeconomici dell’ultimo trimestre, dalla deflazione in Cina alla recessione nell’heartland industriale tedesco. Nel caso delle reti di distribuzione, il calo più vistoso si sta osservando di gran lunga nei mesi autunnali e invernali, a testimoniarne la trazione dell’uso per riscaldamento, che sta giovando di diffuse anomalie termiche (che viceversa limitano l’accumulo nevoso ai minimi storici), oltreché di una più generale propensione al risparmio energetico. Il dato termoelettrico, infine, testimonia diminuzioni particolarmente incisive del fabbisogno di gas in corrispondenza di un meteo estesamente piovoso e ventoso (come quello di novembre, con un record del -33% rispetto alla media 2017-2021), nonché in estate grazie al crescente contributo del fotovoltaico e nonostante le heatwaves ricorrenti e sempre più aggressive.

A livello UE, nel 2023 la generazione elettrica a gas è crollata di -83 TWh sull’anno, in misura sostanzialmente eguale al calo della domanda totale. Anche presupponendo che l’uscita dalla crisi macroeconomica sia più rapida delle attese e che la BCE inizi ad abbassare i tassi d’interesse nel primo semestre, la costante crescita delle rinnovabili gioca a sfavore di un sostanziale ripristino di questa fetta erosa.

Insomma, ad un primo e parziale sguardo sembra plausibile che il momento storico del peak gas in Europa possa già trovarsi alle nostre spalle – complici anche il decollo dell’installazione di pompe di calore e l’elettrificazione del riscaldamento. In direzione contraria potrebbe marciare solamente il coal-to-gas switching, ovvero il passaggio dal carbone al gas da parte delle centrali termoelettriche che possono utilizzare entrambi i combustibili: il mercato è tornato a suggerirne l’opportunità a partire da fine marzo, con la grande discesa dei prezzi sul TTF e la contemporanea resilienza del costo dei permessi di emissione, ma la recente caduta di questi ultimi è tornata a ribaltare lo spread lungo buona parte del Q4. L’inversione è comunque timida in termini quantitativi; per di più, la forte diluizione degli obiettivi normativi di phase out del carbone in Germania e Polonia di qui ai tardi anni ’30 non dovrebbe essere in grado di produrre un ritorno della domanda di gas termoelettrico ai massimi pre-crisi.

Si tenga comunque presente che, se pure ci avviamo a descrivere un mercato europeo in costante ridimensionamento, per anni ancora lunghi a venire il gas non cesserà di essere il tassello fondamentale nella determinazione dei prezzi elettrici europei – e in particolar modo in Italia – per la stessa conformazione del di questi ultimi secondo il principio SMP (System Marginal Pricing). Si aggiunga che quasi tutti i settori gasivori sono hard-to-abatein termini di processo e che l’appetito dei nuovi giganti economici asiatici e non è invece probabilmente intenzionato a decrescere.

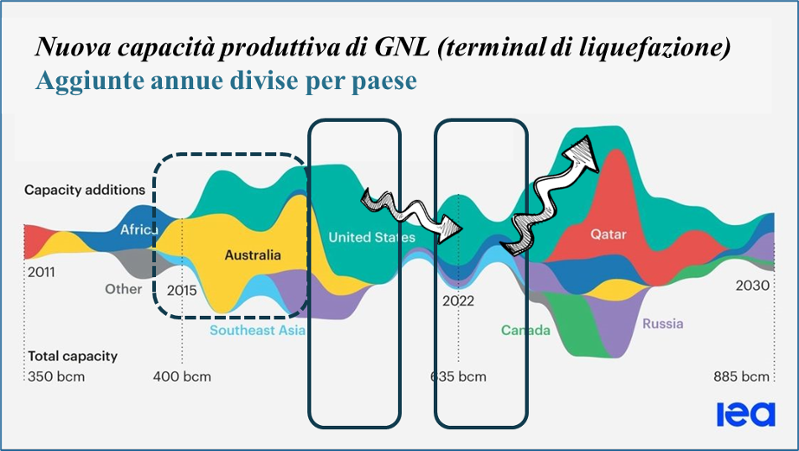

Aggiunte annue di nuova capacità di liquefazione

Fonte: IEA

Non altrimenti si spiegherebbe che di qui al 2030 ben 250 Mld smc di nuova capacità di liquefazione dovrebbero entrare in funzione nel mondo, passando in totale dagli attuali 635 a 885 miliardi annui. I due pesi massimi della «seconda età dell’oro» del GNL saranno Qatar e Stati Uniti, mentre l’Australia vedrà molto probabilmente fortemente ridimensionato il suo attuale piazzamento sul podio. A fare la sua decisa comparsa sul mercato sarà poi il Canada – altro possibile fornitore maggiormente rivolto all’Europa in ragione della migliore posizione geografica.

Proprio il 2024 e la prima parte del 2025 dovrebbero essere l’ultimo lasso di tempo sottoposto al rischio di undersupply globale, in caso di parziale e prolungata indisponibilità dell’offerta esistente o di forte aumento della domanda. Nonostante fino ad oggi tale rischio, forse ingigantito nelle analisi degli scorsi anni, sia stato smorzato dal rallentamento della domanda, la vicenda degli scioperi minacciati presso i terminal di esportazione australiani ribadisce come esso rimanga (sottotraccia) ben presente. La sola ipotesi che un primario fornitore per Cina, Giappone e Corea vedesse l’output decurtato per alcune settimane era bastato ad agosto e a settembre a far sobbalzare con pendenza sicuramente eccessiva il TTF, sia sulla curva di breve che di medio periodo.

Paradossalmente, ben minore è stato l’attrito sui prezzi delle recenti manovre di “pirateria terroristica” da parte degli yemeniti Houthi di Ansar Allah, che non hanno toccato le metaniere del Qatar dirette in Europa – anche perché Doha è potenza mediatrice in ottimi rapporti con l’Iran – ma hanno seminato il panico nel braccio di mare di Bab-el-Mandab che esse percorrono abitualmente. Da un lato, ha sicuramente giocato da contrappeso lo sgonfiamento graduale dei forward per il 2024, riallineatisi sullo spot da metà novembre scendendo man mano dalla zona 45-50 c€/smc al floor dei 30 c€/smc, aiutati dall’avvicinarsi a scadenza dei derivati e dal consolidamento (tutto fuorché inatteso, si potrà obiettare) degli scenari confortevoli su domanda invernale e riempimento degli stoccaggi (attualmente proiettati verso il 40% a fine marzo). Dall’altro, non si può tacere che l’Europa stia godendo di circostanze solo casualmente favorevoli per il fatto che il canale di Panama è da settimane quasi del tutto bloccato a causa di una siccità plurisecolare. Ciò rende le partenze del GNL dalle coste del Texas ben più prone a dirigersi in Europa, se arrivare a Tokyo significa transitare per Suez (o, sotto minaccia di attacchi, via Buona Speranza) a costi di molto maggiori.

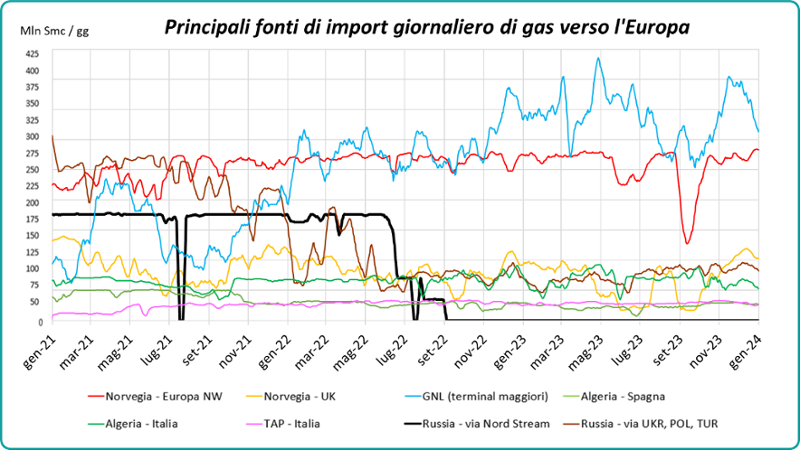

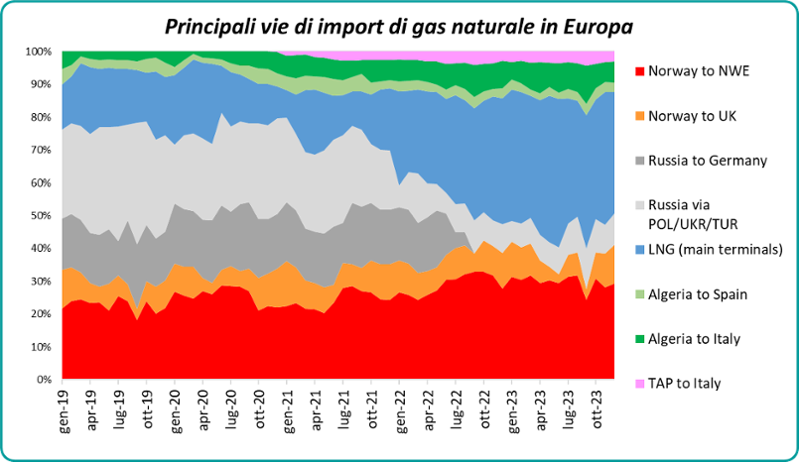

Il risultato è che il GNL continua ad arrivare nei porti europei in volumi abbondanti, andando in molti mesi a scalfire il primato incontrastato di Oslo, anche in ragione delle manutenzioni eccezionali che hanno subito nel corso dell’estate i giacimenti di gas norvegesi.

Scorporo delle principali fonti di import di gas in Europa

Fonti: Refinitiv, SNAM, TSO di Slovacchia, Polonia, Bulgarie e Danimarca (rielaborazione dell'autore)

Principali vie di import di gas naturale in Europa -Quote parte delle fonti predette fatto a 100 l'import

Rielaborazione dell'autore

Tutto lascia pensare che la gran parte dell’anno iniziato sarà indirizzato sulla medesima falsariga, con ulteriori tentativi di posizionarsi nella fascia 25-35 c€/mc e periodiche “fughe al rialzo” non appena l’ipotesi (più o meno concreta) di un driver rialzista dovesse presentarsi agli operatori. Ad ogni modo, se a livello macro la domanda continuerà a marciare a giri molto bassi almeno per alcuni mesi, i rischi di surriscaldamento – anche quelli legati alla competizione asiatica per il gas liquefatto – dovrebbero essere temporanei e poco influenti.

Resta, ingombrantissimo e tragico nel suo essere, lo spettro dello shock esogeno di natura bellica. Definiti i teatri (Ucraina e Medio Oriente), i paesi europei godono di un’atmosfera di stasi e assuefazione che potrebbero venire brutalmente frantumate.

L’assetto militar-industriale imposto dalla Russia sulla propria economia e sul consenso interno potrebbe dar fuoco a nuove campagne offensive a tutto campo, specie se gli USA dovessero dar fondo al proprio arsenale di sanzioni secondarie – le più temibili– mentre Kiev ha difficoltà crescenti ad ottenere gli aiuti di cui ha costante e impellente necessità e a sua volta potrebbe “alzare il tiro” contro la Crimea o il territorio russo (si veda il recente blitz missilistico contro Belgorod, in risposta agli attacchi senza precedenti di fine dicembre). Qualsiasi escalation in grado di mettere in forse la tenuta dell’invasione russa – e quindi la “faccia” della sua leadership – avrebbe risvolti quasi sicuri anche in termini di rapporti energetici e di infrastrutture critiche.

A Gaza, la condotta israeliana a seguito dei traumatici massacri del 7/10 sta mettendo a dura prova l’allineamento dei paesi occidentali a fianco di una linea di distruzione sempre più massimalista. Il totale annichilimento palestinese a Gaza porterebbe i partner storici di Tel Aviv a scelte estremamente delicate di politica estera e una miriade di attori non-statali a prendere le armi contro gli interessi occidentali nell’area, percepiti a torto o a ragione come supini a Tel Aviv. Le schermaglie yemenite nel Mar Rosso potrebbero essere il primo e non il più clamoroso degli effetti di queste dinamiche, specie se consideriamo la mole di idrocarburi che giornalmente transitano attraverso lo stretto di Hormuz.

Insomma, per usare un deprimente paradosso, lo scenario di mercato e di prezzi nel 2024 dovrebbe rimanere abbastanza tranquillamente ribassista, sullo sfondo di minacce esiziali.