Con il termine green bond (obbligazioni verdi) si intendono tutti quegli strumenti di tipo obbligazionario (strumenti di debito) che abbiano come obiettivo quello di finanziare attività connesse al cambiamento climatico e più in generale alle performance di tipo ambientale. Le obbligazioni verdi sono considerate gli strumenti finalizzati al finanziamento di progetti ambientali maggiormente utilizzati sul mercato, e possono essere emessi da imprese, banche, Stati, altri enti pubblici e organismi sovranazionali. Da un punto di vista tecnico, le obbligazioni verdi presentano caratteristiche del tutto simili a quelle delle loro controparti “convenzionali”, dunque, soggette all’andamento dei mercati, e più precisamente del tipo di strumento di cui si tratta, tipicamente influenzato dalla durata (duration), dal rischio connesso al cambio dei tassi di interesse e dalla rischiosità del soggetto che lo emette. Inoltre, gli investitori dovranno essere attenti alla effettiva “veridicità” green dello strumento obbligazionario, dal momento in cui l’etichetta “green” non è soggetta ad un processo di valutazione ex-post delle risorse finanziarie raccolte, e dunque passibile di attività di greenwashing da parte dei soggetti che lo emettono.

Per far fronte a questo problema, il 23 Febbraio 2023 l’Unione Europea ha raggiunto un accordo importante per la creazione di uno standard europeo da adottare su base volontaria che definisca in modo chiaro le caratteristiche da rispettare affinché uno strumento obbligazionario possa essere definito “verde”. Tale standard si chiama “European Green Bond Standard” (EUGBS) e collocandosi nella linea chiara del regolatore di incrementare gli sforzi per la realizzazione del “Green Deal”, introduce il principio fondamentale per cui gli emittenti che vogliano beneficiare dell’etichetta di “obbligazione verde” debbano destinare almeno l’85% delle risorse raccolte durante la collocazione obbligazionaria ad attività di tipo ambientale. Nonostante sia di tipo volontario, l’introduzione dell’EUGBS consente, per la prima volta, di adottare uno standard chiaro e definito sia per gli investitori che per gli emittenti con la finalità di ridurre il fenomeno di greenwashing nel mercato degli investimenti sostenibili. Contestualmente, l’Unione Europea ha anche creato un regime di validazione e accreditamento di revisori esterni finalizzati a certificare la veridicità e integrità delle obbligazioni verdi e dei suoi emittenti.

È importante però ricordare che prima dell’introduzione del EUGBS nel 2023, altri standard, sempre su base volontaria, hanno accompagnato gli investitori e gli emittenti nel processo di collocazione e definizione delle obbligazioni verdi. Tali linee guida sono quelle proposte dalla International Capital Market Association (ICMA) nei suoi Green Bond Principles e gli standard della Climate Bond Initiative (CBI).

I Green Bond Principle (GBP) proposti dall’ICMA hanno come obiettivo il rafforzamento della credibilità proponendo linee guida finalizzate all’incentivo delle pratiche di trasparenza, divulgazione e trasmissione delle informazioni (reporting). Sono stati creati per l’utilizzo degli attori del mercato (investitori e aziende) e sviluppati con lo scopo di fornire tutte le informazioni necessarie all’aumento del capitale destinato a progetti di sostenibilità ambientale al fine di supportare gli emittenti durante la transizione del loro modello di business verso una maggiore sostenibilità ambientale. I GBP forniscono anche degli strumenti utili di valutazione ex-post del raggiungimento degli obiettivi di sostenibilità ambientale per migliorare la tracciabilità delle attività svolte dall’emittente a seguito della raccolta finanziaria. I GBP si basano sul principio di collaborazione e consultazione tra i Membri degli Osservatori dei Principi dei Green Bond e dei Principi dei Social Bond (i "Principi") e della più ampia cerchia degli stakeholders che supportano economicamente tali iniziative. Inoltre, i GBP vengono coordinati dall’organo Esecutivo e sono soggetti ad un aggiornamento di tipo annuale che rifletta le novità e lo sviluppo del mercato mondiale dei Green Bond.

Allo stesso modo, la Climate Bond Initiative (CBI), propone una serie di standard “qualitativi” che un’obbligazione deve rispettare per poter essere definita “green”. Tali standard sono raccolti nella Climate Bond Taxonomy (Tassonomia dei bond climatici), una guida alle attività e ai progetti allineati al finanziamento di attività economiche volte alla salvaguardia del clima. La tassonomia dei bond climatici è uno strumento ideato prevalentemente per emittenti, investitori, governi ed amministrazioni pubbliche finalizzata al supporto per la definizione degli investimenti chiave che porteranno a un’economia a basse emissioni di carbonio. La tassonomia si fonda sulle più recenti scienze climatiche ed è stata sviluppata attraverso un ampio approccio multistakeholder, avvalendosi di uno sforzo comune che ha coinvolto tecnici, industriali e scienziati. La tassonomia mira a sostenere la crescita di un mercato obbligazionario tematico coeso che offra un’economia a basse emissioni di carbonio, incrementando la trasparenza e credibilità di questi strumenti finanziari. Sintetizzando, gli aspetti significativi delle obbligazioni verdi che ne caratterizzano le specificità possono essere elencate in quattro punti; 1) le obbligazioni verdi devono esplicitare il progetto di tipo ambientale da finanziare o rifinanziare; 2) l’ammontare di risorse economiche a seguito della raccolta deve essere vincolato al progetto di tipo ambientale tracciato dall’ente che lo emette; 3) Almeno una volta l’anno deve essere comunicata la rendicontazione circa l’utilizzo dell’ammontare di risorse economiche raccolte, specificando i progetti ambientali per cui tali fondi vengono utilizzati; 4) È necessaria attuare una fase di “second opinion”, ovvero la fase in cui un revisore è chiamato a documentare il raggiungimento o meno degli obiettivi posti.

Da chi sono emesse le obbligazioni verdi? Possono essere emesse sia da soggetti pubblici (Stati, amministrazioni locali o enti sovranazionali) o soggetti privati (aziende). Seppure i soggetti che maggiormente hanno utilizzato le obbligazioni verdi storicamente siano i soggetti privati (68%). una parte significativa di tale mercato risulta essere occupato delle amministrazioni pubbliche ed enti sovranazionali (32%). Uno dei principali benefici di questi strumenti per le amministrazioni pubbliche deriva sicuramente dal fatto che le obbligazioni verdi rappresentano uno strumento finanziario innovativo per incontrare le preferenze di tutti i portatori di interesse (stakeholders, tra cui elettori) verso il raggiungimento della transizione ecologica, facilitando la raccolta di risorse finanziarie sempre più limitate.

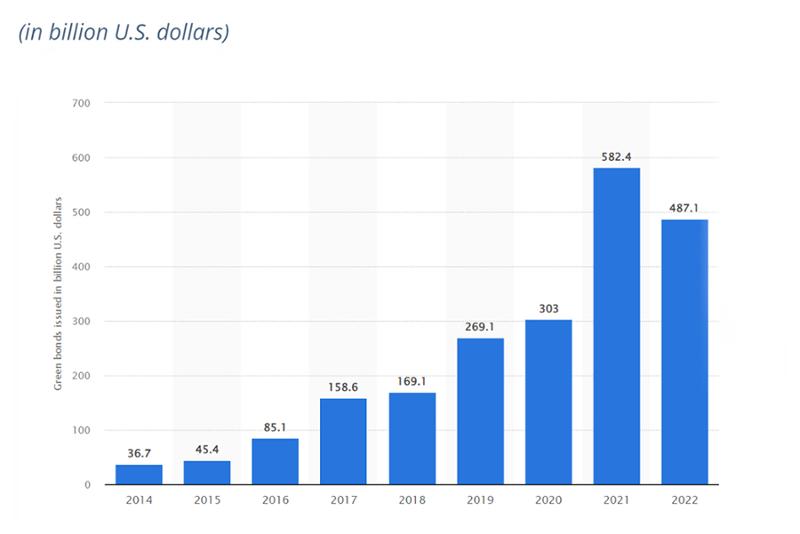

La prima obbligazione verde della storia è stata emessa dalla banca europea degli investimenti (EIB) ed era nominata “Climate Awareness Bond”. I proventi di tale emissione furono allocati in 266 progetti dislocati in 57 paesi diversi finalizzati all’efficientamento energetico e riduzione delle emissioni di tipo ambientale. Tuttavia, dal 2007 il valore ed il volume delle obbligazioni emesse è cresciuto in modo significativo, mostrando solo nel 2022 un leggero rallentamento nei volumi di contrattazione.

Il valore dei green bond emessi dal 2014 al 2022

Fonte: Statista

Passiamo ora a discutere quali siano nello specifico le performance delle obbligazioni verdi. Nel mercato obbligazionario, il premio di emissione è il rendimento extra che l'acquirente riceve e il venditore (emittente) paga per una nuova obbligazione. Un premio di nuova emissione è una caratteristica standard del mercato obbligazionario ed, a seconda della sua ampiezza, determina l’ammontare di risparmio (costo) di cui l’emittente può beneficiare. Nel caso delle obbligazioni verdi, esso è stato definito greenium dalla Climate Bond Initiative. Nello specifico, con il termine greenium si intende il fenomeno che si verifica quando un investitore paga un prezzo superiore per uno strumento ‘verde’ rispetto ad un’obbligazione equivalente non ‘verde’. Per l’emittente il greenium significa poter raccogliere capitale ad un costo minore, il che risulta essere fortemente incentivante soprattutto durante i periodi di incertezza economica. Dunque, un primo beneficio di tipo prettamente finanziario per l’emittente di obbligazione verde è proprio quello di effettuare una raccolta di risorse economiche ad un costo decisamente inferiore.

Sotto il profilo della gestione e allocazione di un portafoglio finanziario, e quindi da un punto di vista degli investitori, le obbligazioni verdi risultano invece possedere rilevanti proprietà di diversificazione del rischio finanziario, conseguenza tecnica di una minore correlazione con le controparti “tradizionali” durante le fasi di contrazione dell’economia. In aggiunta, secondo alcuni recenti studi, le obbligazioni verdi sono particolarmente efficaci nel ridurre anche il rischio di mercato derivanti dal “carbon risk” e dal rischio derivante dal cambio di regolamentazione finanziaria per implementare la transizione ambientale (transition risk), che si prevede essere in crescita negli anni che verranno.

Parallelamente, risulta importante indagare il funzionamento dei cosiddetti green loans (prestiti verdi), ovvero una forma di finanziamento di tipo prevalentemente bancario che consente ai soggetti contraenti il debito di utilizzare i proventi per finanziare esclusivamente progetti che apportano un contributo sostanziale a un obiettivo ambientale. Una delle principali caratteristiche che li accomuna alle obbligazioni verdi è sicuramente l’obiettivo che entrambe le forme di finanziamento hanno: la raccolta di risorse finanziarie al fine del finanziamento di attività di tipo ambientale. Tuttavia, la grande differenza esistente tra obbligazioni verdi e prestiti verdi, consiste proprio nella natura dello strumento finanziario in questione; mentre le obbligazioni verdi sono strumenti di debito acquistabili sia sul mercato primario (durante la prima fase di lancio dello strumento di debito) e sia sul mercato secondario (ovvero in un momento secondario dal soggetto che lo ha acquistato sul mercato primario), i prestiti verdi sono in linea principale rapporti di debito contratti esclusivamente con l’istituto finanziario (tendenzialmente banche) che ha concesso il prestito, dunque ne risulta più difficile la contrattazione sul mercato secondario per gli investitori istituzionali, ed impossibile per i piccoli investitori (retail).

Uno dei mercati sicuramente in crescita e promettente da un punto di vista dei volumi negli anni futuri è quello “Green Loan Real Estate” ovvero dei prestiti immobiliari garantiti da un immobile con caratteristiche ambientali positive, per questo “green”. Si stima che il settore immobiliare sia il responsabile di circa il 40% delle emissioni di CO2 totali, rendendolo dunque una delle industrie in cui il miglioramento del fattor ambientale risulta essere maggiormente rilevante. Ne consegue che, l’industria immobiliare possa diventare trainante nei confronti dello sviluppo ed espansione dei prestiti verdi.

Di conseguenza, tra i primi prodotti “verdi” adottati dalla maggior parte degli intermediari finanziari, si annoverano proprio i mutui ipotecari “sostenibili” sviluppati su misura per il segmento retail, ovvero i piccoli investitori. In questo contesto, l’istituto di credito si proponeva di concedere condizioni finanziarie particolarmente agevolate a fronte di un coinvolgimento ed utilizzo delle risorse concesse in prestito al cliente, riguardante principalmente il miglioramento dell’efficientamento energetico ed ambientale degli immobili.

Da un punto di vista aziendale, invece, il meccanismo di crediti agevolati con finalità di tipo ambientale è basato unicamente su indicatori di tipo “soggettivo” stabiliti bilateralmente tra l’ente creditizio e l’azienda a seconda del tipo di attività economica svolta. Ne consegue che uno dei punti salienti del processo di espansione del mercato dei prestiti verdi risulta essere proprio il processo di verifica ed asseverazione di conformità ambientale di tali strumenti, basata ad oggi prevalentemente sull’autocertificazione del soggetto contraente il prestito.

Come per le obbligazioni verdi, anche i prestiti verdi sono soggetti a delle linee guida di tipo volontario conosciute con il nome di Green Loan Principles (GLP). I GLP sono stati sviluppati da un gruppo di lavoro esperto, composto da rappresentanti di primarie istituzioni finanziarie attive nel mercato dei prestiti, al fine di promuovere lo sviluppo e integrità del prodotto classificabile come prestito verde. Il loro obiettivo è creare un quadro di riferimento altamente specializzato, linee guida di tipo oggettivo, applicando una metodologia coerente per l’utilizzo dei prestiti verdi, cercando di preservarne la flessibilità e l’integrità nel mercato dei prestiti. Le GLP si basano e fanno riferimento ai Green Bond Principles (GBP) proposti dall’International Capital Market Association, ed hanno anch’essi l’obiettivo di base di rafforzare e promuovere la credibilità del mercato della finanza sostenibile. Nel panorama Europeo, l’European Banking Authority (EBA), l’autorità bancaria di riferimento, ha iniziato a monitorare ed incoraggiare l’utilizzo dei prestiti verdi. Nello specifico, l’EBA ha assunto l’incarico di individuare e valutare le potenzialità legislative e non legislative volte a incoraggiare e facilitare l’utilizzo dei prestiti verdi da parte dei mutuatari “retail”. Tale monitoraggio, potrebbe includere misure volte a migliorare la comparabilità, l'affidabilità e la trasparenza delle attività dei prestiti verdi al dettaglio da parte degli enti creditizi. Oltre a incoraggiare l’adozione dei prestiti verdi da parte dei mutuatari al dettaglio, le misure dovrebbero anche garantire una protezione dai rischi di greenwashing nei confronti dei consumatori o quantomeno suggerire possibili strategie da adottare per mitigare tali rischi. Una delle innovazioni più significative proposte dall’EBA, è quella di valutare l'opportunità di specificare ulteriormente il processo di erogazione del prestito verde e i requisiti per gli enti creditizi, con l’obiettivo da un lato, di agevolare lo sviluppo del mercato dei prestiti verdi e della loro erogazione, dall’altro di salvaguardare la credibilità e la tutela dei consumatori al dettaglio garantendo il giusto equilibrio tra fruibilità e proporzionalità. Tuttavia, trattandosi di proposte di legge, i requisiti indicati dall’EBA dovrebbero riguardare sia i prestiti verdi non basati su dei criteri tassonomici specifici che quelli basati su tali criteri.

Mercati in espansione per lo sviluppo delle obbligazioni verdi, sono certamente i paesi in via di sviluppo, che attualmente rappresentano solo 1,6 miliardi di dollari dei 33 miliardi stimati di prestiti verdi in circolazione. Ma il mercato sta crescendo rapidamente, superando la crescita del mercato dei green bond nel breve termine. I prestiti verdi contribuiscono ad allineare i prestiti e gli obiettivi ambientali, aiutano i mutuatari a comunicare il processo di transizione ecologica delle loro operazioni e della catena di fornitura delle materie prime. Se comparati con le obbligazioni verdi, i prestiti verdi presentano vantaggi competitivi che permettono una maggiore flessibilità nel processo di raccolta finanziaria a fini di tipo ambientale. Le obbligazioni verdi, infatti, presentano costi di transazione più elevati rispetto ai prestiti verdi, necessitano di un ammontare minimo prestabilito per la loro emissione, e risultano essere mediamente più onerosi in termini di tasso di interesse richiesto se comparati ai prestiti verdi. Per queste ragioni, consegue che i potenziali emittenti nei mercati emergenti con piccoli portafogli orientati alla sostenibilità ambientale ed alla transizione ecologica potrebbero sentirsi propensi a ricevere un prestito verde.

Come per le obbligazioni verdi, i green loan sono caratterizzati da specificità ben definite per essere considerati tali: 1) i progetti verdi designati dovrebbero fornire chiari benefici ambientali, che saranno valutati, misurati e segnalati dal mutuatario; 2) il mutuatario di un prestito verde dovrebbe comunicare chiaramente come è organizzato per valutare e selezionare i progetti che riceveranno i proventi del prestito. Inoltre, il mutuatario spiega come gestirà il rischio ambientale e sociale dei progetti ammissibili; 3) i proventi di un prestito verde dovrebbero essere accreditati su un conto dedicato o tracciati dal mutuatario per mantenere la trasparenza e promuovere l'integrità del prodotto; 4) I principi, per ora esclusivamente su base volontaria, raccomandano l’uso di indicatori di prestazione qualitativi e, ove possibile, misure di prestazione quantitative (ad esempio, capacità energetica, produzione di elettricità, emissioni di gas serra ridotte/evitate, ecc.) per documentare e comunicare l’impiego delle risorse dopo la raccolta. È importante evidenziare che, la concessione di prestiti verdi rappresenta una delle principali leve utilizzabili dalle banche per ridurre la loro esposizione ai “brown loans” (ovvero prestiti marroni), e dunque un canale rilevante per migliorare la stabilità finanziaria delle banche, soprattutto in un contesto in cui la regolamentazione dei mercati finanziari sarà sempre più esigente nel richiedere finanziamenti alla finanza verde. Recenti studi, hanno, infatti, evidenziato come le banche più orientate a pratiche di tipo ambientale (tra cui l’erogazione di prestiti verdi) siano meno soggette ai rischi finanziari causati dal cambiamento climatico. Allo stesso modo, l’erogazione di prestiti verdi è considerata, ad oggi, una delle leve più importanti per attuare la transizione ambientale ed energetica, consentendo a privati ed aziende di disporre di liquidità utile ad effettuare investimenti strategici in linea con i principi di sostenibilità.