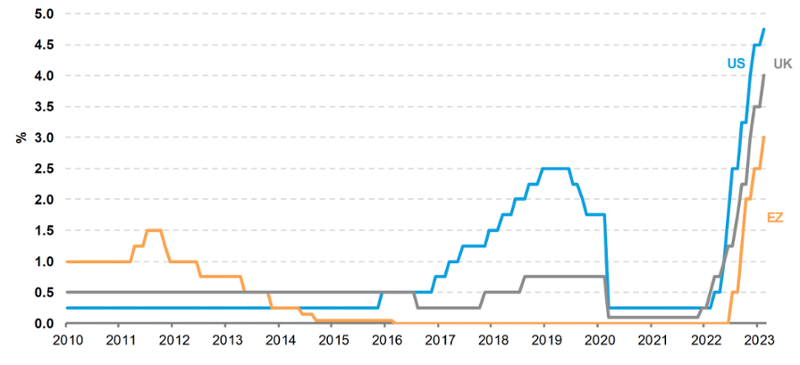

I recenti avvenimenti che hanno interessato il mondo della finanza hanno avuto come diretta conseguenza un aumento marcato dei tassi d'interesse; non si assisteva ad un così rapido inasprimento monetario da decenni.

I tassi statunitensi sono aumentati più velocemente di quanto previsto, il che ha già determinato una stretta creditizia. Ciò ha messo anche in luce una lacuna nella regolamentazione statunitense delle banche di secondo livello: la Silicon Valley Bank (SVB), infatti, ha assunto un rischio straordinario di duration, impegnandosi su titoli obbligazionari di lungo periodo. Credit Suisse, invece, rimane un caso unico e completamente diverso sia rispetto a SVB sia nel contesto europeo.

I tassi di interesse delle banche centrali crescono in maniera aggressiva

Fonte: Columbia Threadneedle Investments e Bloomberg (dati al 28 febbraio 2023)

Tornando agli Stati Uniti, ancora prima del crollo di SVB, le banche avevano già inasprito significativamente gli standard di credito, riportandoli ai livelli osservati durante la crisi finanziaria globale di metà 2007-inizio 2009. Allo stesso modo, si sono intravisti i primi segni di inasprimento anche nel mercato delle obbligazioni societarie statunitensi. Tuttavia, i consumatori statunitensi sono rimasti ottimisti e hanno speso rapidamente ciò che avevano accumulato durante il periodo pandemico. L'entità della spesa è stata sufficiente a rinviare qualsiasi recessione.

Alcuni segnali incoraggianti arrivano dall’inflazione USA che mostra un primo calo. Tuttavia, servono segnali più chiari di un allentamento del mercato del lavoro e il rischio di recessione o di un aumento della disoccupazione non si può escludere, almeno fino a quando la Fed non invertirà la rotta. La recessione, però, non dovrebbe essere così grave.

Spostandoci, invece, in Europa, le preoccupazioni per il contagio finanziario sembrano solo un altro sintomo dello straordinario crollo della fiducia di imprese, investitori e soprattutto consumatori registratosi nell'ultimo anno. Pertanto, le stime degli analisti convergono ancora su una condizione recessiva nonostante il superamento della crisi energetica. Si tratta, però, di una previsione che pecca di eccessivo pessimismo: infatti pur non prevedendo un boom in Europa, è innegabile come il calo dei prezzi dell'energia possa sostenere la crescita e, soprattutto, aumentare la fiducia. Se aumenta la fiducia, si innesca un circolo virtuoso che dovrebbe essere, a sua volta, sufficiente a sostenere la crescita economica.

Di fatto, un significativo miglioramento della fiducia delle imprese è già stato registrato; lo stesso dicasi per i consumatori europei, anche se il confronto viene fatto rispetto ad una situazione di partenza che era ancora peggiore di quella percepita durante la crisi finanziaria globale o durante il Covid. Tuttavia, è verosimile pensare che - dissipati i timori sulla capacità di pagare le bollette energetiche dell’inverno - i consumatori europei siano propensi a spendere i risparmi accumulati durante il Covid. In Germania, per esempio, si dovrebbe registrare un’evidente inversione di tendenza soprattutto nelle vendite al dettaglio.

Un inverno caldo, umido e ventoso è stata un’evenienza fortunata ma ciò che ha evitato la crisi energetica non è stata solo la fortuna. I governi hanno risposto alla crisi tanto lato domanda, quanto lato offerta. Se guardiamo alla Germania, l’intervento tedesco sui mercati dell'energia è stato mirato a proteggere i consumatori e le misure di risparmio intraprese hanno permesso di ridurre i consumi anche oltre il target fissato del 20%.

Quanto al Regno Unito, durante l'autunno, la probabilità implicita di recessione aveva raggiunto il 91%, una convergenza di opinioni senza precedenti tra gli economisti! Invece, negli ultimi mesi, si è assistito ad una riduzione dei prezzi attesi per il prossimo inverno. Tuttavia, mentre il mercato rimane scettico, riteniamo che l'obiettivo di un’inflazione al 2,9% fissato dal governo, e ora sostenuto dalla Banca d'Inghilterra per la fine dell’anno, sia del tutto ragionevole. Ciò comporterà un aumento del 90% delle bollette energetiche a cui seguirà un taglio dei consumi del 20% e l'impatto sull'inflazione sarà drammatico.

Inoltre, quando si parla di UK bisogna tenere conto del forte aumento dei tassi ipotecari che costituirà un freno molto significativo per l'economia del paese, anche se tale impatto sarà spalmato nei prossimi anni in ragione della durata residuale dei mutui a tasso fisso. Per tutti i motivi esposti, l’economia del Regno Unito potrà crescere in misura più modesta che altrove

L'aumento dei tassi ipotecari è un vento contrario per l'economia del Regno Unito

Fonte: Columbia Threadneedle Investments e Bloomberg (dati al 28 febbraio 2023)

Cosa aspettarsi quindi per il futuro? Osservando l’andamento dei rendimenti reali offerti, i titoli di stato appaiono interessanti. Con i tassi di interesse che continueranno a salire, si evince chiaramente la determinazione delle banche centrali a tenere sotto controllo l'inflazione.

Esiste, inoltre, la realistica possibilità che i tassi statunitensi scendano al di sotto di quelli europei, soprattutto perché questi ultimi sono destinati ad aumentare ulteriormente. Ciò comporterebbe l'apprezzamento dell'euro e la debolezza del dollaro USA.

Se guardiamo ai margini di profitto delle società, quelli delle imprese statunitensi sono già stati messi sotto pressione anche se la crescita dei volumi è stata forte; al contrario, la previsione è più ottimista per la redditività delle imprese europee e britanniche.

Infine, non si può guardare al futuro senza considerare la variabile Cina. Il colosso asiatico è passato da Covid zero a Covid-100, implementando misure di contenimento rigide della pandemia che hanno frenato l’economia; la loro progressiva eliminazione ha ridato fiato alla crescita e questo rappresenta un importante impulso anche per l'economia globale.