Il Superbonus 110%, introdotto dal Governo nel D.L. Rilancio (D.L. 34/2020), ha rappresentato certamente un booster per l’economia nazionale e in particolare per la filiera della riqualificazione energetica e sismica degli edifici. Tale misura ha, infatti, favorito il rilancio del settore edile, in forte crisi, e dell’occupazione, l’aumento del valore immobiliare, la riqualificazione energetica e la messa in sicurezza degli edifici e l’emersione del lavoro irregolare. Ciò è emerso chiaramente nell’ambito dell’attività svolta dal Tavolo di Lavoro Eco-Sismabonus del CESEF, attraverso la pubblicazione di sei distinti documenti. Al contempo, attraverso il monitoraggio della misura e l’interlocuzione con gli operatori del settore sono emerse numerose criticità che hanno ostacolato il pieno funzionamento della misura stessa, assoggettandola nel tempo a continue modifiche normative. Indubbiamente, tali ripetute modifiche, da un lato, hanno il merito di aver migliorato la misura rispetto all’impostazione iniziale, dall’altro, però hanno comportato, oltre che un rallentamento operativo delle attività aziendali, nuovi dubbi interpretativi sulla corretta applicazione della nuova normativa. Inoltre, ai grandi benefici della misura, si contrappongono ingenti costi per lo Stato, come ci si può attendere da una misura varata in un contesto emergenziale per supportare un settore in crisi ma cruciale per l’economia nazionale.

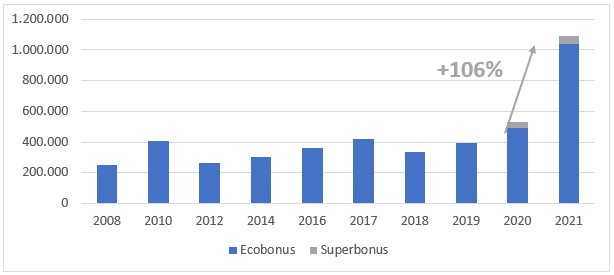

Quanto ai benefici, la misura di Superbonus ha premesso di ottenere rilevanti risultati per il settore delle riqualificazioni edilizie in Italia. Come mostra la figura seguente, tale incentivo ha giocato un ruolo fondamentale di amplificatore dell’interesse verso gli interventi di efficienza energetica (EE). Infatti, il Superbonus ha sensibilizzato i clienti finali anche verso le altre misure di detrazione fiscale che nel complesso hanno portato ad un raddoppio degli interventi. Dal 2008 al 2019, prima dell’introduzione della misura, gli interventi di EE con accesso alle detrazioni fiscali si sono attestati in media sui 330.000 all’anno. Nel 2020, con l’emanazione del D.L. Rilancio si è iniziato a intravedere una crescita degli interventi, sfociata successivamente in una esplosione vera e propria nel 2021, segnando un aumento del 106% rispetto al precedente anno.

Andamento interventi ecobonus e superbonus, 2008-2021

Fonte: Agici su dati Enea

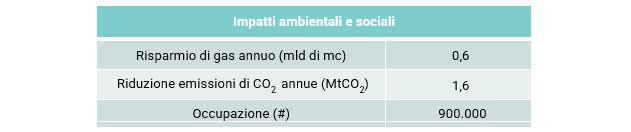

Il Tavolo di lavoro Eco-Sismabonus (TES) ha anche stimato i principali benefici ambientali, economici e sociali generati dalla misura. In particolare, riguardo ai benefici ambientali, la realizzazione dal 2020 al 2022 di 359.434 interventi porta a regime al 2030 un risparmio annuo di 0,6 miliardi di mc di gas e una riduzione delle emissioni di CO2 di 1,6 Mton. In merito agli impatti sociali, invece, gli occupati diretti e indiretti stimati ammontano a circa 900.000 (fig. seg.).

Benefici ambientali e sociali del Superbonus (2020-2022)

Fonte: Agici su dati Enea

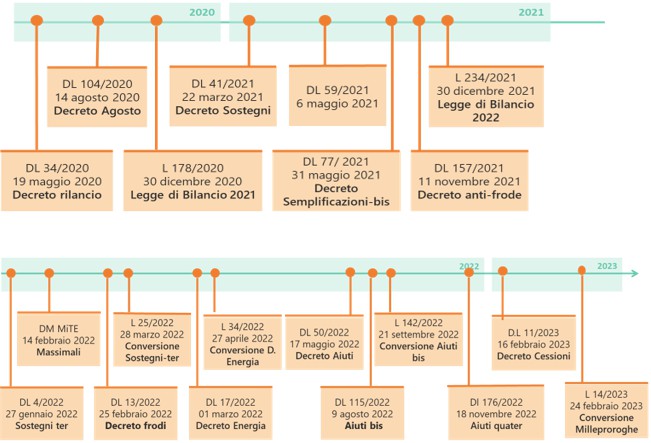

Quanto alle criticità, invece, nel corso di 33 mesi, la misura è stata interessata da 19 interventi normativi, tra correttivi e provvedimenti attuativi, e molteplici disposizioni dell'Agenzia delle Entrate.

Interventi normativi Superbonus, 2020-2023

Fonte: Agici

Se si analizzano tutte le detrazioni fiscali e non solo il Superbonus, la situazione non migliora. Il quadro normativo italiano delle detrazioni fiscali in edilizia risulta articolato e complesso. Nel dettaglio vi sono quattro principali fattori ostativi per il funzionamento efficiente delle agevolazioni fiscali, quali:

- La copresenza di diverse agevolazioni fiscali, come il bonus facciate, l’Ecobonus, il sisma bonus, il bonus casa, il bonus alberghi, oltre al Superbonus, che generano confusione nel mercato e tendono a sovrapporsi e cannibalizzarsi;

- La stratificazione normativa, dovuta alla natura stessa delle disposizioni che vengono rinnovate o modificate di anno in anno attraverso le leggi di bilancio (o altre), generando un corpus molto com-plesso da comprendere per i non addetti ai lavori.

- L’introduzione di regole diverse a seconda della misura considerata in relazione, per esempio, all‘ambito soggettivo di applicazione, alle tipologie abitative beneficiarie, alla documentazione richiesta, alle aliquote e al periodo di validità. Tali regole, peraltro, sono soggette spesso a revisione periodica;

- L’assenza di una prospettiva di lungo periodo circa la durata delle misure, nonostante siano state in-serite nel PNIEC con un obiettivo di risparmi significativo al 2030.

Gli investimenti complessivi generati a fine gennaio 2023, pari a 65 miliardi di €, si sono tradotti in rilevanti benefici di carattere economico, ambientale e sociale. Tuttavia, a tali benefici si affiancano rilevanti costi a carico dello Stato, pari a circa 72 miliardi di €. Inoltre, il Superbonus 110%, nato con l'intento di risollevare un settore in forte crisi, ha generato distorsioni di mercato inerenti al completo disinteresse del controllo dei prezzi dei materiali da parte di operatori e cittadini, causando, in unione ad altri fattori geopolitici, l'aumento vertiginoso degli stessi. Secondo i dati forniti dall’Ance, Associazione nazionale costruttori edili, i prezzi dei materiali edili sono aumentai drasticamente nel 2022 rispetto al 2020. In particolare, l'acciaio per il cemento armato è aumentato del 111%, il polietilene dell'80% circa, il polistirene del 108%, il poli-propilene del 75% e il pvc del 130%.

Infine, all’aumento incontrollato dei prezzi, si aggiunge il tema del costo efficacia. In linea generale, il costo delle detrazioni fiscali risulta molto elevato rispetto alle performance energetiche raggiunte. Per la maggior parte delle misure incentivanti (fa eccezione, in parte, solo il Superbonus 110%), infatti, il riconoscimento della detrazione fiscale è legato alla realizzazione dell'intervento e non al risultato conseguito in termini di EE. Pertanto, la domanda di EE per gli edifici non è stimolata verso interventi più complessi e integrati.

Quanto ai destinatari della misura, invece, merita rilevare come gli IACP (Istituti Autonomi Case Popolari) rappresentano la realtà che ad oggi ha meno goduto del meccanismo Superbonus 110% a causa di complicazioni burocratiche di gestione delle procedure di selezione pubblica dei general contractor che hanno rallentato le iniziative. A tale tema si unisce la mancata proroga della misura di Superbonus oltre il 2023. L'aliquota del 110%, infatti, sarà riconosciuta solo fino al 31/12/2023, a condizione che sia raggiunto almeno un SAL del 60% al 30/06/2023. Tutto ciò risulta fortemente penalizzante per gli IACP, considerate:

- Le scarse performance energetiche e sismiche che caratterizzano l’edilizia residenziale pubblica italiana;

- Le limitate disponibilità economiche degli IACP, fortemente in difficoltà nel gestire investimenti importanti.

Infine, con il D.L. n.11 del 16 febbraio 2023 sono stati vietati la cessione del credito e lo scontro in fattura per tutte le misure di detrazione fiscale per la riqualificazione degli edifici, che come emerso dall’attività del TES, rappresentano i veri acceleratori degli investimenti del settore edile. L’interruzione dei due strumenti, nell’opinione di chi scrive, rischia di bloccare il mercato con gravi danni per le imprese, le famiglie e l’economia nel suo complesso, con gravi conseguenze anche a livello sociale. Si tratta, infatti, di una soluzione che va a scapito delle piccole e medie imprese e dei contribuenti a basso reddito.

A valle delle criticità sopra esposte, al fine di garantire la continuità del mercato, la creazione di una solida filiera industriale e il raggiungimento degli ambiziosi obiettivi di efficienza energetica, previsti anche dalla nuova direttiva Green Building (Energy Performance of Building Directive), si ritiene necessaria una revisione complessiva dell’intero sistema di detrazioni fiscali per la riqualificazione energetica e la riduzione del rischio sismico degli edifici. In particolare, è necessario agire su quattro temi specifici.

1) Unico riferimento normativo. Al fine di superare l’articolato e complesso quadro normativo, si propone l’introduzione di un unico riferimento legislativo per tutte le agevolazioni fiscali in materia edilizia che generano benefici in termini energetici o antisismici. L’unico riferimento normativo potrebbe entrare in vigore indicativamente dal 2024 con validità fino al 2030 e successivo rinnovo di almeno 10 anni. L’applicazione di tale proposta permetterebbe, da un lato, di razionalizzare il complesso quadro normativo a beneficio di cittadini, imprese e istituzioni, dall’altro, di introdurre una prospettiva di più lungo periodo della misura, dando maggiori certezze a operatori e cittadini, facilitando non solo la programmazione finanziaria degli interventi e lo sviluppo strutturale della filiera, ma anche un’adeguata pianificazione per la crescita formativa degli attori in gioco. È necessario, infatti, garantire la continuità del mercato pensando a un dopo Superbonus per evitare che l’interruzione della misura, immediata o progressiva, blocchi gli investimenti e impatti negativamente sulle imprese e sui cittadini.

2) Aliquote modulari, Allo scopo di migliorare il costo-efficacia delle detrazioni fiscali per la riqualificazione energetica e per la riduzione del rischio sismico si propone l’introduzione di uno strumento di incentivazione basato su aliquote modulari e indicizzate all’effettiva performance degli interventi, favorendo il raggiungimento di maggiori benefici. Si tratta di un meccanismo che presuppone un nuovo modo di calcolare l’aliquota fiscale. In particolare, il meccanismo potrebbe articolarsi in due macrocategorie di aliquote fiscali:

- Aliquota base del 65% per gli interventi stand alone isolati, cioè progetti semplici che generano performance energetiche o antisismiche contenute (ad esempio sostituzione degli infissi e le schermature solari)

- Range di aliquote compreso tra il 70% e il 95% per interventi trainanti , cioè interventi più complessi che possono “trainare” quelli stand alone – come nel caso del Superbonus – che garantiscono rilevanti salti di classe energetica e/o di classe di rischio sismico.

3) Strumenti contrattuali. Al fine di garantire la continuità del mercato delle riqualificazioni energetiche degli edifici, compresi gli IACP, in un’ottica di maggiore sostenibilità economica per tutti gli attori in gioco, compreso lo Stato, e di maggiore efficacia, è importante che ad aliquote di detrazione più basse si affianchino strumenti contrattuali che consentano di trasferire i costi iniziali dell’intervento sull’impresa, che poi condividerà con i clienti finali i benefici economici dei risparmi energetici ottenuti. Ad esempio, combinando le detrazioni fiscali con il Contratto Servizio Energia Plus, parte del costo dell’intervento (ad esempio il 70%) sarebbe riconosciuto al beneficiario sotto forma di credito fiscale, cedibile al fornitore, istituti di credito, altri intermediari finanziari e altri soggetti, o scontabile in fattura; la restante quota (30%) sarebbe, grazie al contratto SEP, sostenuta dall’impresa che esegue i lavori a fronte della corresponsione di canoni periodici da parte del cliente finale. Tale configurazione consentirebbe di limitare l’impatto della riduzione delle aliquote Superbonus in termini di domanda, sensibilizzando imprese e beneficiari sui costi dell’intervento.

4) Continuità cessione del credito e sconto in fattura. Come anticipato all’inizio di questo documento, cessione del credito e sconto in fattura sono a tutti gli effetti gli strumenti che garantiscono il successo di queste misure, più dell’aliquota di detrazione stessa, permettendo alle famiglie di ottenere una riduzione immediata del prezzo degli interventi. Per questo motivo, si ritiene fondamentale rendere tali strumenti come parte integrante e inscindibile delle misure di detrazioni fiscali. Rendendo strutturali tali strumenti e associandoli a tutte le detrazioni, infatti, si continuerebbe a mantenere elevata la domanda anche da parte dei soggetti con più esigue disponibilità economiche.