Sono ormai mesi che i sistemi energetici europei sono costretti ad adattarsi il più rapidamente possibile a quello che è diventato il “new normal” del dopo invasione dell’Ucraina: la necessità di fare progressivamente a meno del gas russo. Mosca, che ancora nel 2021 rappresentava oltre il 40% della domanda di importazioni europea, sta chiudendo i rubinetti. A partire dalla seconda metà del 2021, è iniziata un’oculata (e geniale) operazione che ha prosciugato le vendite sui mercati spot, così da moltiplicare le pressioni che sul prezzo del gas già andavano accumulandosi per altre vie. Poi, nel 2022, facendo carta straccia dei contratti di lungo periodo con gli acquirenti europei, con una riduzione che dal -20% della seconda metà del 2021 è aumentata fino al -85% delle ultime quattro settimane (elaborazioni ISPI su dati ENTSOG).

Anche per questo, il 6 settembre scorso l’ex Ministero della Transizione Ecologica (MiTE) ha reso noto il “Piano nazionale di contenimento dei consumi di gas naturale”, una proposta per ridurre di circa il 9,5% i consumi invernali, così da rispondere al probabile ammanco di gas russo anche nel nostro paese. Eppure, un ottobre e un inizio di novembre molto miti sembrano aver fatto passare la questione in secondo piano, complice un prezzo dei contratti spot per consegna dicembre 2023 che al TTF di Amsterdam è stato in traiettoria di costante diminuzione, dai circa 200 €/MWh di fine settembre ai 98 €/MWh di venerdì 11 novembre.

In effetti, nella relativa percezione di sicurezza italiana c’è del vero: rispetto alla Germania, altro grande Paese europeo che utilizza molto gas naturale nel proprio mix energetico, in questo momento l’Italia è messa meglio. È l’esito di una combinazione di lungimiranza e fortuna: a inizio crisi in Italia erano operativi tre rigassificatori e la TAP, quel Gasdotto Trans-Adriatico entrato in funzione solo nella prima metà del 2021. Insieme, rigassificatori e TAP consentono all’Italia di importare oltre 25 miliardi di metri cubi l’anno (mld mc/a), di soddisfare cioè più di un terzo delle necessità di importazione italiane precrisi. Basti confrontare questa capacità con i quantitativi medi che l’Italia importava dalla Russia nel 2014-2019 (29 mld mc/a) per avere una dimensione di quanto fosse possibile diversificare, all’occorrenza. Provvidenziale, specie se paragoniamo questa situazione alla totale assenza di rigassificatori in Germania, con Berlino costretta a correre rapidamente ai ripari.

Tuttavia, se fino allo scorso luglio le importazioni italiane hanno resistito alla riduzione delle forniture russe facendo registrare livelli di flussi in ingresso del tutto paragonabili a quelli dell’anno scorso, oggi, con crollo dei flussi russi pressoché totale (-90% a fine settembre, prima che un ottobre mite e stoccaggi pieni riducessero le nostre necessità e portassero le importazioni fisiche dalla Russia a zero) l’Italia si avvicina all’emergenza gas. Un’emergenza non soltanto di prezzi, ma anche di volumi. A inizio settembre, ISPI ha tentato di stimare come sarebbe andato l’inverno in funzione della riduzione delle forniture russe, da un lato, e del calo dei consumi italiani, dall’altro. I risultati delle nostre simulazioni mostravano come, in caso di forte riduzione dei flussi russi e norvegesi (v. infra), sarebbe stato impossibile scavalcare l’inverno senza una riduzione della domanda di almeno il 9,5% auspicato dal Governo.

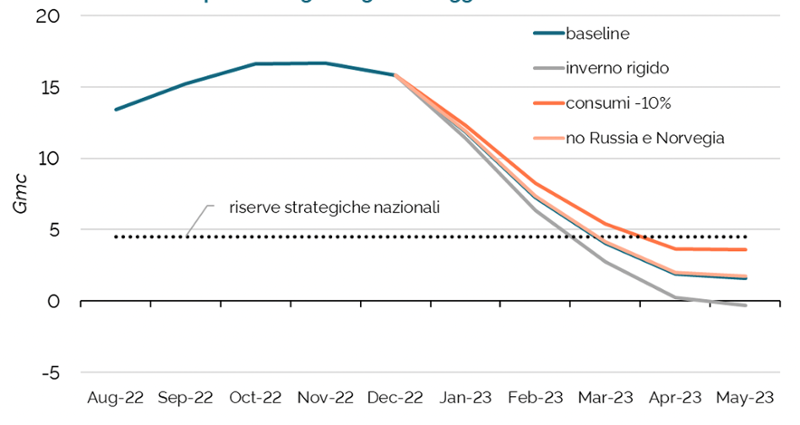

Inverno 2023: il gas ci basterà? Italia: quantità di gas negli stoccaggi a inizio mese

Fonte: Proiezioni ISPI su dati Snam, GIE ed Eurostat

Da quel momento abbiamo deciso di proporre un monitoraggio settimanale della situazione gas, con proiezioni sul livello degli stoccaggi italiani ad aprile 2023. Le nostre proiezioni sono deterministiche: si basano cioè su una serie di assunti su come possa andare sia l’offerta, sia la domanda di gas naturale in Italia in funzione degli sviluppi più recenti.

Dal lato della domanda, utilizziamo i consumi di un inverno medio dell’ultimo decennio. Tra ottobre e aprile di ciascun anno, i consumi di gas in Italia dal 2014 a oggi sono variati da un minimo di 46,2 a un massimo di 53,7 mld mc, con consumi medi di 50,9 mld mc. Correggiamo questa media tralasciando gli effetti della pandemia (dunque escludendo il periodo tra marzo 2020 e agosto 2021) e “scontando” i consumi più lontani nel tempo come meno attendibili, anche in funzione di una capacità di stoccaggio italiana leggermente più bassa fino all’inverno 2015/16.

Per stimare i consumi di quest’anno, nel nostro caso base (“baseline”) diamo per acquisito un calo del 5% rispetto alla domanda media ponderata. Questo calo corrisponde grossomodo a quello fatto registrare nel corso dei primi nove mesi del 2022. Aggiusteremo queste stime tra alcune settimane, quando la serie storica dei consumi invernali 2022/2023 da reti di distribuzione (che in autunno e inverno risentono soprattutto della “rampa” dell’accensione dei riscaldamenti) non si sarà consolidata, dandoci migliori indicazioni delle tendenze al consumo domestico, di imprese ed esercizi commerciali di quest’inverno.

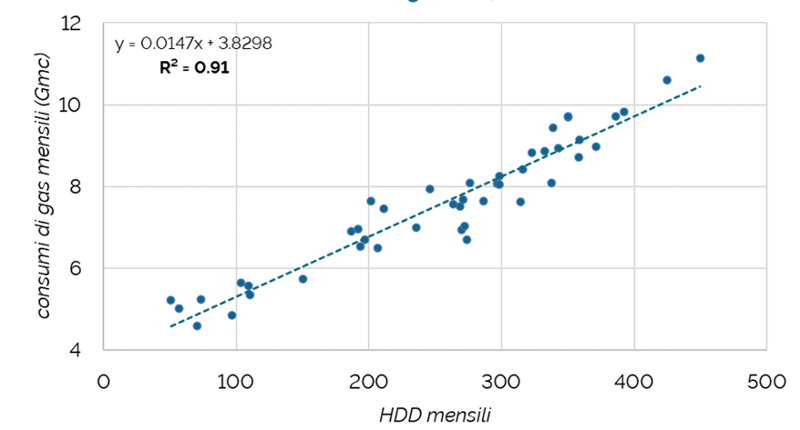

Affianchiamo poi a questa baseline due proiezioni separate: la prima considera il caso in cui la riduzione dei consumi invernali si avvicini a quel -10% auspicato dal Governo. La seconda cerca, invece, di stimare l’effetto sui consumi di un inverno rigido. Per “inverno rigido” prendiamo come riferimento l’inverno con le temperature medie più basse dell’ultimo decennio (il 2017/18) e i relativi consumi invernali. Lo scostamento rispetto alla media del periodo ci porta a stimare un 5% di consumi in più, in caso di inverno rigido. Questo metodo induttivo è confermato anche da un’osservazione empirica diretta, riportata nella figura seguente, ovvero la stretta correlazione tra i consumi di gas italiani nei mesi invernali (da ottobre a marzo di ciascun anno, dal 2014 al 2021) rispetto ai gradi giorno riscaldamento mensili (heat degree days, o HDD), che sono una misura proxy della rigidità delle temperature. In particolare, in Italia, a ogni 100 HDD mensili in più è associato un consumo di circa 1,5 mld mc in più, e la differenza in HDD tra l’inverno più rigido dell’ultimo decennio (1.698) e uno medio (1.551) stima in 2,2 mld mc i consumi invernali in più, ovvero un aumento del 4,5% rispetto alla domanda di gas media del periodo ottobre-marzo.

HDD e consumi di gas in Italia (settembre-marzo di ogni anno 2012-2022)

Fonte: Elaborazioni ISPI su dati Eurostat

Sul piano dell’offerta di gas, invece, facciamo pochi assunti lasciando che siano (quasi solo) i dati a indicarci la strada. Utilizziamo dunque una media mobile su base bisettimanale delle importazioni e della produzione di gas naturale in Italia, depurandola unicamente delle notizie conosciute circa eventuali manutenzioni ordinarie o straordinarie che starebbero avendo un impatto temporaneo sui flussi.

Agiamo in questo modo perché riteniamo impossibile basarci sui flussi programmati in questo periodo di crisi energetica in Europa. Un periodo in cui la Russia rimane imprevedibile, e i fornitori alternativi via tubo sono “stressati” da una domanda europea molto elevata, e alla quale difficilmente nel breve periodo riescono a far fronte. Si pensi all’Algeria, che ha promesso maggiori forniture di gas all’Italia ma, nei fatti, continua a inviare verso il nostro paese quantitativi simili se non inferiori a quelli di inizio 2022. O ai flussi dal TAP, estremamente affidabili e persino in leggera ascesa, che, tuttavia, mettono giornalmente alla prova le capacità massime del gasdotto.

Infine, nelle nostre proiezioni aggiungiamo il caso in cui i flussi da Russia e Norvegia crollino a zero. Un caso non lontano dalla realtà, e che si è quasi concretizzato per alcuni giorni nella prima metà di ottobre. Il motivo per cui anche la Norvegia rientra all’interno del nostro scenario è semplice: in mancanza di flussi di gas russo che da Nord Stream raggiungano la Germania, il “sistema gas” che include Germania, Belgio, Paesi Bassi, Polonia e alcuni altri Paesi dell’Europa orientale sarà in forte deficit già da quest’inverno, ed è altamente probabile che i flussi norvegesi occorrano a questo gruppo di paesi.

Il risultato delle nostre simulazioni è riportato nel primo grafico. Una considerazione generale: malgrado un ottobre e una prima metà di novembre estremamente miti, e che rispetto al 2021 ci hanno fatto risparmiare oltre 1,5 mld mc, tutte le proiezioni puntano ancora a una situazione in cui – per la prima volta nella storia – l’Italia sarà costretta a mettere mano alle scorte strategiche. Non solo: nelle ultime due settimane, la somma di importazioni e produzione domestica è stata talmente bassa da produrre una baseline addirittura leggermente al di sotto dello scenario “zero gas da Russia e Norvegia”. Si tratta quasi certamente di una situazione temporanea, dovuta al riempimento elevato degli stoccaggi italiani (oltre 95% ancora al 13 novembre). Tuttavia, riteniamo plausibile che i flussi restino relativamente depressi anche nei prossimi mesi, e in ogni caso la baseline è aggiornata settimanalmente sulla base del summenzionato andamento a media mobile.

Infine, il caso “inverno rigido” presenta uno scenario in cui il rischio di rimanere senza gas negli ultimi mesi invernali. Come si può immaginare questo rischio non è così concreto: se i volumi negli stoccaggi scenderanno sotto soglie di guardia, ci penserà allora il prezzo a riportare “ragione” nei consumi italiani. Ma in caso di inverno rigido si farebbe sempre più concreta la possibilità che un’ulteriore ondata di freddo a marzo o aprile, con gli stoccaggi quasi vuoti, renda il sistema incapace di soddisfare la domanda. Portando dunque a razionamenti programmati o addirittura a interruzioni non programmate della fornitura.

In conclusione, la perdita quasi totale dei flussi da Mosca ha gettato l’Italia in una crisi energetica ancora grave, malgrado un inizio di autunno mite. Una crisi che, in assenza di un grande compromesso a livello europeo, andrà gestita con estrema attenzione nel corso di questo inverno e del prossimo. Un classico scenario N-1, ma in cui quel “1” era di gran lunga il maggior fornitore, e che per l’Italia si approssima a un N-1,5, perché è probabile che quest’inverno non saranno disponibili al nostro sistema paese neppure i flussi dalla Norvegia. Tutte le altre fonti di approvvigionamento diventano dunque ancor più essenziali: cosa nota ai nostri partner, che sanno di avere dalla loro più frecce al proprio arco geopolitico; e che, a prescindere dalla potenziale intenzionalità di utilizzare il gas come un’arma, rende comunque più pericolosa qualsiasi interruzione di fornitura inattesa causata da incidenti.

Sinora il meteo ha giocato a nostro favore, ma un N-2 vorrebbe ancora dire caos. Prima lo riconoscerà il governo italiano entrante, prima sarà possibile sensibilizzare cittadini che ancora troppo spesso sono convinti che i prezzi quintuplicati del gas naturale siano frutto della “speculazione”.