L’efficienza energetica (EE) è sempre più centrale nelle politiche di decarbonizzazione sia europee che nazionali e, al contempo, sono ingenti le risorse ad essa destinate sia in ambito pubblico che privato. È infatti, necessaria per garantire che la ripartenza economica, post-crisi, sia sostenibile: il Next Generation EU stabilisce che il 37% delle risorse allocate dovrà essere speso in progetti “verdi”. L’Italia, nella formulazione del Piano Nazionale Ripresa e Resilienza, ha seguito questa indicazione e ha riservato all’EE circa 51 miliardi di euro, principalmente per la riqualificazione energetica del patrimonio edile pubblico e privato.

Il mercato nazionale dell'efficienza energetica è profondamente cambiato negli ultimi anni, ai primi importanti effetti delle numerose operazioni di M&A che hanno caratterizzato il biennio 2018-2019, con il consolidamento finanziario e operativo degli attori si affiancano nuove dinamiche competitive. Si assiste, infatti, ad un diffuso riposizionamento del business e al mutamento delle strategie a causa sia della crisi derivante dalla pandemia che dei cambiamenti normativi. Un esempio è la sempre maggiore attenzione che ESCo e Utility pongono sul settore residenziale, in risposta alle novità negli incentivi e alla contrazione degli investimenti industriali “non core”.

Inoltre, le strategie degli operatori sono sempre più supportate, oltre che dalle risorse pubbliche, anche da quelle private. È, infatti, crescente l’interesse degli investitori istituzionali ai settori ESG e, in particolare, a quello dell’EE. Il consolidamento del mercato e degli operatori e la maturità dei progetti consentono oggi ai fondi di investimento di finanziare gli interventi attraverso modelli innovativi per il settore, superando le barriere del passato.

Il Rapporto Annuale CESEF 2020 “Il Mercato dell’Efficienza Energetica: policy, strategie post-crisi e modelli di finanziamento innovativi” ha approfondito questi trend allo scopo di supportare lo sviluppo del settore e degli operatori e le istituzioni nella definizione di policy efficaci.

Dal punto di vista regolatorio e normativo molte sono state le novità dell'ultimo anno e mezzo. Alle misure già programmate sia a livello europeo che nazionale, si sono aggiunte quelle introdotte per mitigare gli effetti più gravi della pandemia da Covid-19. In particolare, il Next Generation EU (NGEU) è un pacchetto di strumenti con una dotazione finanziaria di 750 miliardi di euro, di cui circa il 28% a favore dell’Italia.

All'EE, il Piano Nazionale di Ripresa e Resilienza (PNRR) varato dall'Italia per ottenere i fondi e inviato dal Governo alla Commissione Europea a fine aprile 2021, ha destinato la quota più rilevante delle risorse. In particolare, 18,8 miliardi di euro per la linea di intervento Transizione 4.0, 18,5 per la proroga del Superbonus 110% a tutto il 2022 per i condomini, 17,04 per l’efficientamento e messa in sicurezza di edifici pubblici.

Queste risorse andranno a velocizzare il mutamento che sta avvenendo da qualche tempo nel mix di policy per l’EE: da un set di misure costo-efficaci come i Titoli di efficienza energetica (TEE), rivolte prevalentemente al settore industriale, a uno basato sulle detrazioni fiscali, con costi più alti e risparmi non misurati, rivolto agli edifici.

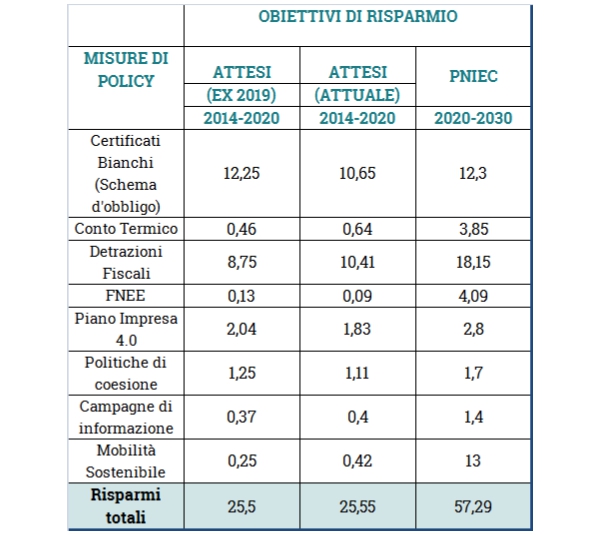

Il trend è già oggi in atto, come si evince dalla formulazione dei nuovi obiettivi al 2020 previsti dal MiSE (rispetto a quelli previsti nel 2019) e di quelli del Piano Nazionale Integrato Energia e Clima al 2030.

Risparmi obbligatori Mtep ai sensi dell’articolo 7 della Direttiva sull’Efficienza Energetica

Fonte: Elaborazione Agici su dati PNIEC e RAEE 2020 (ENEA)

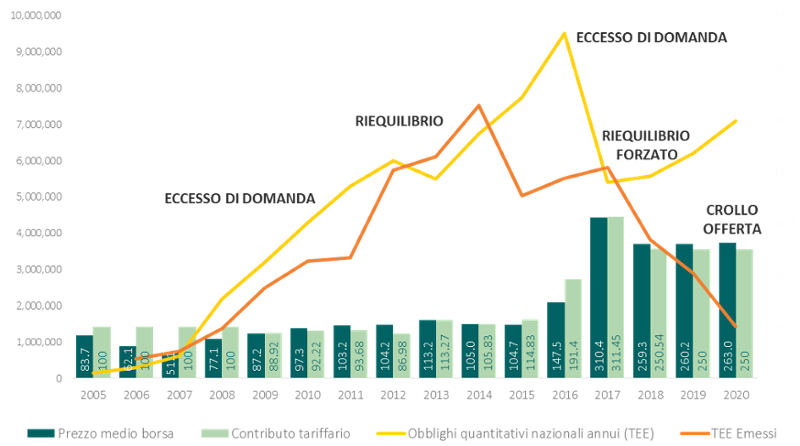

Il ribilanciamento delle misure a favore delle detrazioni fiscali è dovuto anche alla crisi del meccanismo dei TEE iniziata nel 2015 e non ancora risolta (Fig. seguente). Ad oggi il meccanismo non è più in grado di generare sufficienti risparmi e titoli per il rispetto degli obiettivi (obblighi) annuali. In particolare, nell’anno d’obbligo 2019 nonostante la proroga di 6 mesi in risposta al Covid-19, sono stati generati appena 4,3 milioni di TEE, insufficienti a coprire sia l’obbligo complessivo di 6,20 MTEE che l’obbligo minimo di 5,47 MTEE.

In questo contesto, il Mise ha ridimensionato le ambizioni sui TEE, incrementando sempre di più gli obiettivi a carico delle detrazioni fiscali per la riqualificazione edilizia. Una situazione di generale incertezza associata al calo di liquidità sul mercato dei titoli ha spinto al rialzo i prezzi dei Certificati Bianchi, condannando i soggetti obbligati, le imprese distributrici di energia elettrica e gas, a consistenti e immotivate perdite economiche. Tuttavia, proprio in questi giorni, con un ritardo di quasi un anno rispetto alle attese, è stato emanato il decreto che contiene alcune importanti linee di riforma del meccanismo. In generale, sono state introdotte misure per garantire una maggiore governabilità del sistema e una maggiore stabilità dei prezzi dei titoli; è stata ampliata la platea degli interventi ammessi per favorire la liquidità; è stato previsto un sistema incentivante ad asta che dovrebbe affiancare il meccanismo.

Per quanto riguarda il Superbonus 110%, esso potrebbe essere uno strumento straordinariamente efficace, anche se costoso, per attivare volumi importanti di investimenti nel settore; ciò anche grazie alla cessione del credito e agli strumenti di finanziamento attivati dal settore bancario. Ma come emerge da una nostra analisi sui primi sei mesi di funzionamento della misura, solo il 7% degli interventi richiesti ha superato lo scoglio della delibera assembleare e solo lo 0,3% è stato concluso. Ciò a causa dell’orizzonte temporale breve che non consente di avviare interventi complessi, dell’eccessiva burocrazia necessaria ad avviare i lavori e a richiedere la cessione del credito e di carenze lato offerta, sia di personale qualificato che di materiali. Su questo fronte, tuttavia, da un lato il DL Fondo Complementare (DL 6 maggio 2021, n. 59) proroga la validità della misura fino a tutto il 2022 per i condomini e al 31 dicembre 2023 per gli IACP (con 60% dei lavori al 30 giugno 2023), garantendo l'avvio di un maggior numero di cantieri; dall'altra, il DL Semplificazione e Governance del MITE (DL 31 maggio 2021, n. 77, recante Governance del Piano nazionale di rilancio e resilienza e prime misure di rafforzamento delle strutture amministrative e di accelerazione e snellimento delle procedure) introduce importanti novità per ridurre il carico burocratico. In particolare, le principali novità consistono nella sostituzione dell’attestazione di stato legittimo (o verifica di doppia conformità) con la sola CILA (Comunicazione di Inizio Lavori Asseverata), e l’estensione della validità della misura a case di cura, ospedali, poliambulatori, collegi, ospizi e caserme.

Andamento prezzi, domanda e offerta di TEE

Fonte: elaborazione Agici su dati GME, GSE, MiSE

Nonostante le difficoltà legate agli incentivi, il mercato dell’efficienza energetica si dimostra pronto a trasformare le grandi quantità di risorse in progetti concreti. Negli ultimi anni, infatti, si è assistito ad un progressivo consolidamento del mercato, il cui impatto è testimoniato dal calo dei debiti verso le banche: -32% nel 2019. Il trend, seppur meno intensamente, è proseguito anche nel 2020 nonostante la pandemia. Negli ultimi 18 mesi ci sono state 5 operazioni di M&A tra utilities e operatori energetici e piccole ESCo specializzate. Inoltre, sta emergendo il trend delle Joint Venture tra grandi operatori di efficienza energetica e investitori finanziari, come Renovit (Snam, CDP) e Cogenio (Enel X e Infracapital). Il mercato, quindi, presenta oggi importanti campioni nazionali strutturati e con elevate competenze tecniche in grado di mettere a terra volumi significativi di investimenti.

Inoltre, il mercato ha dimostrato anche di essere resiliente. La pandemia ha avuto impatti significativi sui principali indicatori di bilancio delle aziende del settore. Tra il 10 e il 50% degli investimenti sono stati ritardati a causa delle difficoltà lato clienti. Il comparto industriale, il più colpito, ha subito cali di fatturato anche del 30%. Ma, soprattutto grazie al varo del Superbonus 110%, le imprese hanno reagito riorientando le attività verso il business delle riqualificazioni edilizie e lanciando nuovi prodotti e servizi, come incontri di consulenza online con clienti sparsi sul suolo nazionale.

Infine, a supporto degli operatori, sempre più investitori istituzionali stanno entrando nel settore, con strategie di investimento innovative che permettono di attivare progetti in modo complementare a banche e fondi pubblici. Il CESEF, attraverso interviste dirette a 9 tra i principali investitori istituzionali comunitari, con 35 miliardi di euro di asset under management, di cui uno dedicato esclusivamente all’EE, ha identificato i 6 modelli prevalenti: cartolarizzazione, mezzanine finance, Joint Venture, Equity Crowdfunding, Lending Crowdfunding, Project Green Bond. I principali vantaggi per il settore sono l’aggregazione dei piccoli interventi, la separazione tra rischio operatore e rischio progetto, incremento delle sinergie tra le risorse dei finanziatori e il know-how degli operatori, il finanziamento in pool.

Come emerge da questo quadro, oggi il settore dell’EE ha quasi tutti gli elementi per essere il motore della ripartenza green del Paese. C’è un grande fabbisogno di interventi, appena intaccato, in tutti i comparti (building, industria, PA, terziario), ci sono imprese strutturate con elevate competenze tecniche, ci sono abbondanti risorse pubbliche e ci sono le risorse dei privati, con modelli innovativi di finanziamento.

Occorre però con urgenza un framework regolatorio e normativo chiaro, stabile e di lungo periodo, che permetta alle imprese di realizzare gli investimenti necessari a ridurre gli impatti ambientali, rilanciare la competitività delle imprese, generare occupazione