Sono sempre più numerose le iniziative annesse alla penetrazione del GNL negli usi finali, con una crescita significativa degli impianti GNL di piccola taglia – i cosiddetti Small Scale LNG (SSLNG) - sia in Europa che nel nostro paese. È quanto emerge dall’ultimo report europeo del GLE (Gas LNG Europe) e, su scala nazionale, dai numerosi progetti presentati al varo del MiSe.

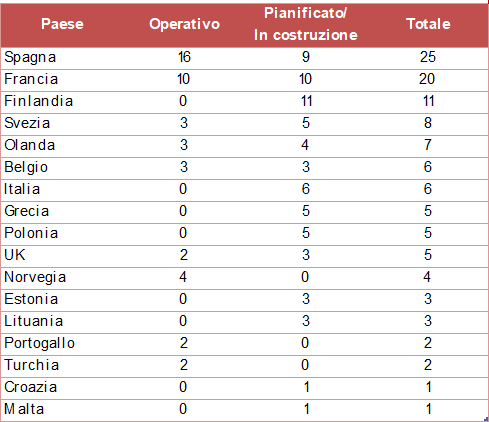

Diffusione di impianti SSLNG in Europa

Fonte: Analisi REF-E su dati GLE

Tali iniziative prendono spunto dai diversi progetti avviati già agli inizi del 2000 nei Paesi extra-UE che sono nati, in primis, in aree carenti di gasdotti e in rapido sviluppo economico.

Tra tutti la Cina, paese leader e propulsore di investimenti nel settore SSLNG, ha mostrato una crescita esponenziale a partire dall’inizio del nuovo Millennio, quando sono sorte numerose infrastrutture di piccole dimensioni concentrate prevalentemente lungo la costa orientale - Sichuan, Xinjiang, Inner Mongolia e Shanx - che riforniscono tipicamente reti isolate, tramite autocisterne, o clienti industriali direttamente connessi. Questa repentina crescita del settore ha attratto numerosi capitali stranieri che hanno così avviato attività commerciali nel colosso asiatico (ad es. Linde, Kryopack, Sofe, Air Product and Chemicals) e hanno costruito in loco più di 20 impianti di liquefazione del gas naturale di piccola. Fino ad oggi la Cina conta più di 60 impianti GNL di piccola taglia già realizzati, per un ammontare complessivo di 20 Mtpa (valore ingente, equivalente all’immissione di 3-5 impianti Large Scale LNG), destinato a coprire diverse esigenze d’uso. Attualmente, il paese del Sol Levante è la principale realtà mondiale di diffusione del GNL come combustibile per il trasporto terrestre pesante. Già nel 2014 erano presenti circa 1.800 stazioni di rifornimento di GNL che costituiscono più del 90% di quelle esistenti a livello mondiale, con uno sviluppo consistente del mercato dei tir alimentati da questo combustibile: solo a gennaio 2017 si sono registrate vendite per circa 4.000 tir a GNL.

Inoltre, è proprio in questo Paese che lo SSLNGs è stato impiegato, oltre che nel trasporto pesante e marittimo, anche nel settore residenziale ed industriale, dove ricopre sempre più il ruolo di servizio di flessibilità (a copertura di periodi di picchi di domanda).

Guardando ancora all’Oriente, anche il Giappone è una delle principali realtà in cui si è sviluppata la catena logistica di distribuzione del GNL. L’arcipelago giapponese è infatti il primo importatore mondiale ed è dotato di più di 30 terminali di rigassificazione. In questo contesto, si è sviluppato in modo significativo il trasporto del GNL via mare nelle acque interne del paese, con il fine di raggiungere principalmente reti locali di distribuzione e utenze industriali off-grid. Cinque terminali svolgono questa funzione e sono alimentati tramite navi cisterna di piccola scala che vengono caricate presso le grandi infrastrutture di importazione.

L’Oriente non è tuttavia l’unica importante realtà che ha dato spunto alla penetrazione dello SSLNG nel Vecchio Continente: la realtà nord-americana è, tra le extraeuropee, quella in cui si sta assistendo al maggior sviluppo nell’uso del GNL come combustibile per la navigazione, conseguenza delle limitazioni al contenuto di zolfo del combustibile marittimo previste nelle Emission Control Area (ECA) dal 1° gennaio 2015, che comprendono le coste statunitensi e canadesi, sia sul versante pacifico che atlantico. Allo stato attuale sono attivi più di una decina di terminali di bunkeraggio per navi alimentate a GNL, concentrati prevalentemente sulla costa atlantica, e ne è prevista l’attivazione di una ventina già autorizzati.

Anche negli Stati Uniti è rilevante lo sviluppo della catena logistica per la distribuzione del GNL con il fine di fornire reti locali di distribuzione, utenze industriali e stazioni di rifornimento di GNL in aree off-grid. Questo sviluppo è sinergico con la presenza rilevante di impianti di liquefazione di piccola scala connessi alla rete di trasporto del gas naturale, che consentono lo stoccaggio con funzioni di riserva per i momenti di punta della domanda nelle reti distribuzione.

Seppur si tratti di un mercato molto più ridotto rispetto ai casi sopra esposti, sono interessanti case-studies anche progetti SSLNG finalizzati alla generazione elettrica nell’area caraibica (ad es. Porto Rico, Panama), Paesi ancora fortemente oil-dependent che, sebbene siano in crescita, sono ancora piccole economie emergenti che ricercano una maggiore diversificazione energetica sposando progetti anche di piccole floating storage unit annesse ad impianti termoelettrici.

Quali sfide per i progetti SSLNG

La crescita e la numerosità dei progetti avviati negli anni passati ha permesso a società ingegneristiche, anche europee, di acquisire un importante know-how e di fornire soluzioni innovative e più efficienti contribuendo a contrastare l’iniziale diseconomia legata alle piccole dimensioni e di ridurne CAPEX e OPEX (attraverso, ad esempio, l’installazione di serbatoi GNL pressurizzati e gestione ottimizzata del gas di evaporazione).

Se lo sviluppo tecnologico ha permesso di superare in buona parte le diseconomie di scala caratteristiche di questo business, secondo diversi analisti si presentano altre minacce che ne rallentano il decollo in Europa: lo scenario economico-energetico attuale è molto più arduo per il GNL rispetto ad anni fa. In un contesto di bassi prezzi oil, lo Small Scale soffre di competitività soprattutto nei settori industriale e residenziale, con possibili rischi sulla sua redditività nel lungo periodo.

Nelle aree non ancora raggiunte da gas-pipeline, per rifornire i cosiddetti stranded customers (citasi il mercato Indiano o, nei nostri confini, la Sardegna), o nei Paesi in via di sviluppo dove il gas naturale è il migliore compromesso per raggiungere prefissati obiettivi di crescita economica con salvaguardia ambientale, o ancora laddove policy e regole ambientali sono divenute più stringenti (US), sussidi ed incentivi sono stati gli elementi che hanno supportato numerosi investimenti.

In assenza di incentivi i servizi di piccola taglia sono economicamente sostenibili solo se accompagnati a obiettivi di penetrazione nel settore del trasporto pesante e marittimo, potendo usufruire soprattutto del maggiore vantaggio fiscale ed ambientale del gas naturale rispetto agli attuali combustibili.

Nel medio periodo, uno dei principali driver di sviluppo del mercato SSLNG a livello globale è costituito dall’entrata in vigore del sulphur cap dello 0,5% fissato dall’IMO. Questo è tanto più avvalorato dal rafforzamento di partnership in questo settore: il recente lancio del marchio Gas4Sea, alleanza commerciale tra Engie, Mitsubishi Corp. e NYK Line, è atto a promuovere in maniera sempre più efficace e diffusa il GNL come combustibile marittimo, soprattutto tramite operazioni ship-to-ship, con la prima bunkerina di 5.000 mc appositamente ideata per operare tra il porto di Zeebrugge e i mari del Nord-Europa dallo scorso giugno.

Da studi di mercato REF-E nel settore Gas&LNG, le prospettive di supply-glut fino al 2020-25 potrebbero generare comunque interessanti margini, non solo nel settore del trasporto, ma anche in usi alternativi, anche in presenza di scenari di bassi prezzi del petrolio (greggio a 50 doll./bbl). Così, in Europa e tanto più in Italia (mercato a premio rispetto ai mercati hub nord-europei), si moltiplicano progetti e valutazioni nel mercato SSLNG, lasciando intravedere per investitori e clienti finali (anche industriali e termoelettrici) interessanti prospettive.

Il lancio del marchio Gas4Sea, l’allargamento a nuovi membri dell’iniziativa SEA o l’interesse di Gazprom di avviare a Rostock un nuovo mercato “sperimentale” sono segnali che lasciano - anche per l’Europa - spazio crescente ai servizi di Small Scale, non più meramente considerati come niche market ma sempre più come un business con un interessante potenziale, così come insegnato dalle esperienze oltre confine.